«Управление и Оптимизация Производственного Предприятия»

|

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

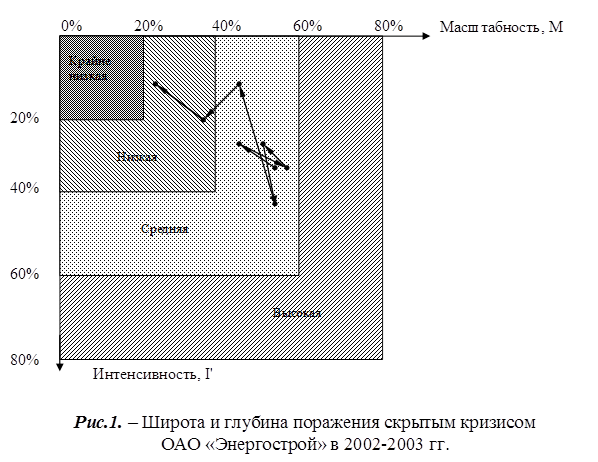

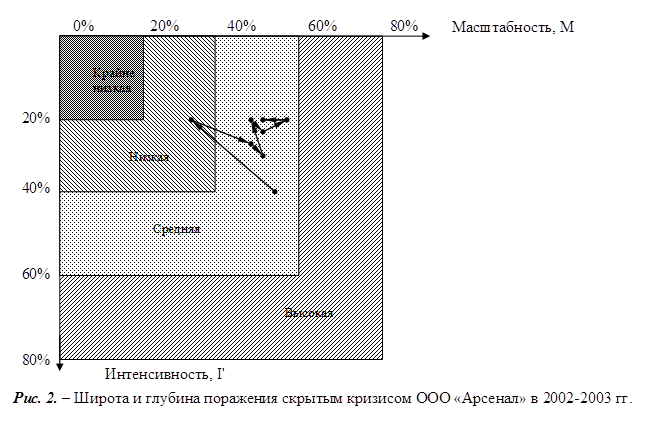

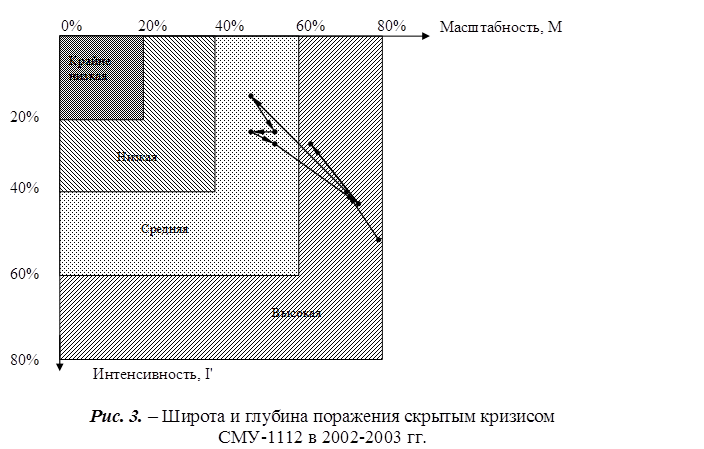

Теория и практика принятия решений по выходу организаций из кризиса Под ред. засл. Строит. РФ, д-ра экон. наук, проф. А.Н. Асаула. – СПб: АНО «ИПЭВ», 2007. -224с. Приложения Приложение Ж. Применение методики распознавания скрытой стадии кризиса для строительных организаций Для определения реальной теоретической и практической значимости методики распознавания скрытой стадии кризиса, позволяющей прогнозировать развитие кризиса в организации и диагностировать его ранние стадии в отечественных строительных организациях, необходимо рассмотреть применение этой методики на практике. Для реализации поставленной цели были проанализированы финансово-экономические показатели деятельности трех строительных организаций Санкт-Петербурга и Ленинградской области за период с 2002 по 2003 год[163], две из которых оказывают субподрядные, а одна – генподрядные услуги. Необходимые для проведения анализа данные взяты из квартальной бухгалтерской отчетности организаций, в составе следующих форм: - форма №1 «Бухгалтерский баланс»; - форма №2 «Отчет о прибылях и убытках»; - форма №5 «Приложение к бухгалтерскому балансу». Перечисленные отчетные документы анализируемых организаций приведены в Приложении Д, Е. Стоит отметить, что для проведения диагностики скрытой стадии кризиса были выбраны организации, положение которых в анализируемом периоде характеризовалось как «благополучное», то есть организации осуществляли деятельность в обычном режиме, и видимых признаков наличия кризисного состояния на них не было отмечено. Впоследствии финансово-экономическое состояние ООО «Арсенал» ухудшилось, СМУ-1112 оказалось в состоянии острого кризиса, а ОАО «Энергострой» продолжило работу в обычном режиме. В данном Приложении сформирован набор «слабых сигналов» о наличии кризиса в организациях и дан пример того, как на основании разработанного алгоритма рассчитать интенсивность и масштабность проявления сигналов о наличии кризиса, и поставить диагноз о наличии или отсутствии скрытого кризиса в организациях, а также в случае его отсутствия дать прогноз вероятности развития такого кризиса в ближайшее время. Прежде всего, произведем расчет индексов платежеспособности для организаций ОАО «Энергострой», ООО «Арсенал» и СМУ-1112. Индексы рассчитываются по каждому кварталу за два последующих года (2002-2003 гг.). Результаты расчетов приведены в Приложении З. Далее необходимо рассчитать индексы структуры капитала, эффективности использования оборотного капитала, доходности и финансового результата, а также эффективности использования внеоборотного капитала и инвестиционной активности анализируемых организаций. Результаты расчетов представлены соответственно в Приложениях И, К и Л. По результатам расчета индексов изменения показателей по всем четырем группам необходимо определить значения сигналов о возникновении скрытого кризиса в соответствии со значениями, представленными в таблицах 1-3. Значения индексов, приведенные в Приложениях З-Л, для удобства восприятия информации и последующих расчетов агрегированы в Таблицу 1, которая содержит рассчитанные для каждой организации значения сигналов об угрозе кризиса, присвоенные каждому индексу по пятибалльной шкале в соответствии с интервалами значений, указанными в Таблицах 1-3. Произведенные расчеты позволяют сделать предварительные выводы о характере изменений показателей всех четырех групп в анализируемых организациях. Так, для ОАО «Энергострой» характерны очень высокие значения сигналов об угрозе кризиса по первой, второй и третьей группе, которые, однако, снизились к концу анализируемого периода. Большие колебания показателей по всем группам и их высокие значения на начало анализируемого периода отмечены также и для СМУ-1112, на конец анализируемого периода эти показатели повысились. Для ООО «Арсенал» в анализируем периоде характерны большие амплитуды колебания показателей по всем четырем группам, что свидетельствует о крайне неустойчивом положении исследуемой организации. Более наглядную картину наличия скрытого кризиса в анализируемых организациях дает расчет масштабности и интенсивности протекания кризисных явлений. Сначала производится расчет значений промежуточных показателей – счетчика истинных условий (S) и счетчика суммарной силы сигналов об угрозе скрытого кризиса (F) для анализируемых организаций, которые приведены в Таблице 1. Рассчитанные значения масштабности (М) и интенсивности сигналов об угрозе скрытого кризиса (I′) для ОАО «Энергострой», ООО «Арсенал» и СМУ-1112 сведены в Таблицу 3. Значения масштабности и интенсивности угрозы скрытого кризиса рассчитаны как по группам показателей, так и по организациям в целом. Следует отметить, что суммарные значения масштабности и интенсивности сигналов об угрозе скрытого кризиса рассчитаны не как среднее арифметическое от полученных значений по группам показателей, приведенных в Таблице 3, а рассчитаны на основании счетчика истинных условий и значений суммарной силы сигналов об угрозе скрытого кризиса, приведенных в Таблице 2. Необходимо отметить также и то, что приведенные в Таблице 3. суммарные значения масштабности и интенсивности скрытого кризиса дают только общее представление о широте и глубине поражения кризисом, но не дают объективной оценки ситуации, сложившейся в конкретной организации, так как эти значения являются усредненными, и не отражают реальных колебаний показателей по различным группам. Для постановки диагноза о наличии или отсутствии скрытого кризиса в каждой организации необходим тщательный анализ изменения показателей масштабности и интенсивности кризисных явлений по каждой группе показателей за анализируемый период. Такой анализ представлен ниже. Суммарные значения показателей дают только общую картину наличия скрытого кризиса в организации и позволяют представить сложившуюся ситуацию графически, что и сделано ниже, но не позволяют тщательно и объективно проанализировать характер протекающих в организациях кризисных процессов. Такой анализ можно провести только путем оценки значения масштабности и интенсивности кризисных явлений по группам показателей или по сферам деятельности организации. Например, суммарные значения масштабности и интенсивности развития кризисных процессов во всех трех организациях показали общее снижение показателей на конец анализируемого периода, что, однако не говорит о том, что в этих организациях существует тенденция к сокращению кризисных процессов, так как значения масштабности и интенсивности сигналов об угрозе кризиса оказались крайне неравномерны для различных групп показателей. Для ООО «Арсенал» снижение значения суммарной масштабности скрытого кризиса произошло за счет резкого снижения этого показателя по четвертой группе, в то время как значения масштабности и интенсивности кризиса по первым двум группам показателей повысились. Для СМУ-1112 снижение значений масштабности и интенсивности развития кризисных процессов обеспечилось за счет понижения указанных показателей по первой и третьей группам, несмотря на то, что остальные показатели существенно повысились. Необходимо отметить, что, несмотря на внешне благополучное положение анализируемых организаций в 2002-2003 годах, значения масштабности поражения скрытым кризисом достигают очень высоких отметок на протяжении всего исследуемого периода (для СМУ-1112 на начало периода значения масштабности развития кризиса по первой и второй группам показателей достигали отметки 100 %), в то время как интенсивность развития кризиса невысока (исключение составляет СМУ-1112, для которого значения интенсивности в анализируемом периоде составляли до 70 %). Таблица 1 Численные значения сигналов об угрозе кризиса

Таблица 2 Значения количества истинных условий и суммарной силы сигналов

Таблица 3 Значения масштабности и интенсивности сигналов об угрозе скрытого кризиса за период 2002-2003 год

По результатам расчетов можно сделать вывод о наличии скрытого кризиса во всех трех организациях на начало анализируемого периода. Степень поражения скрытым кризисом на ОАО «Энергострой» и ООО «Арсенал» оценивалась как средняя, для СМУ-1112 – как высокая. На конец анализируемого периода на ОАО «Энергострой» скрытого кризиса зарегистрировано не было, на ООО «Арсенал» степень поражения скрытым кризисом осталась на среднем уровне с незначительным снижением показателей масштабности и интенсивности поражения кризисом. Для СМУ-1112 широта поражения кризисом осталась на высоком уровне (63 %), что соответствует высокой степени поражения организации скрытым кризисом.

По указанной выше шкале оценки масштабности и интенсивности скрытого кризиса на конец отчетного периода состояние ОАО «Энергострой» характеризуется как благополучное с отсутствием признаков поражения скрытым кризисом, на ООО «Арсенал» зарегистрирован скрытый зарождающийся кризис, в СМУ-1112 степень поражения скрытым кризисом оценивается как высокая, и, соответственно, СМУ-1112 находится на стадии скрытого развивающегося кризиса. Графическое изображение результатов по суммарным показателям масштабности и интенсивности для трех анализируемых организаций представлено соответственно на Рис. 1, 2, 3. Такое представление результатов позволяет наглядно отразить общий характер развития кризисных процессов в организации. Возможно построение таких графиков и по каждой из групп показателей или сфер деятельности организации для более детального изучения развития кризиса по отдельным областям деятельности. Рис. 1-3 позволили наглядно отразить развитие кризисных процессов в анализируемых организациях. Так, например, из рисунка 1 видно, что ОАО «Энергострой» на протяжении всего 2002 и начала 2003 года находилось в состоянии скрытого зарождающегося кризиса, после чего, во втором квартале 2003 года произошел резкий скачек в сторону уменьшения интенсивности кризисных процессов, во втором квартале 2003 года состояние ОАО «Энергострой» значительно улучшилось, признаков скрытого кризиса зарегистрировано не было, на основании чего можно сделать вывод об отсутствии скрытого кризиса в данной организации.

Из Рис. 2. можно сделать следующие выводы: ООО «Арсенал» находится на стадии скрытого зарождающегося кризиса, исключая резкий скачок во втором квартале 2002 года в сторону уменьшения масштабности и интенсивности протекания кризисных процессов, на протяжении второй половины 2002 и всего 2003 года наблюдались высокие значения этих показателей. Несмотря на некоторое снижение интенсивности протекания кризисных процессов на протяжении всего 2003 года (масштабность угрозы кризиса повышалась), ООО «Арсенал» на конец 2003 года находилось на стадии скрытого зарождающегося кризиса. Для СМУ-1112, исходя из Рис. 3, необходимо отметить следующее: на протяжении всего анализируемого периода наблюдались резкие скачки значений показателей масштабности и интенсивности протекания кризисных процессов, что говорит о крайне неустойчивом положении данной организации в 2002-2003 годах. На начало и на конец анализируемого периода СМУ-1112 находилась на стадии скрытого развивающегося кризиса с угрозой перехода в скрытый прогрессирующий и далее в острый кризис. Таким образом, полученные результаты и выводы о наличии скрытого кризиса в анализируемых организациях соответствуют их реальному положению, сложившемуся в дальнейшем (2004 год) и описанному в начале данного пункта. Из приведенного примера можно сделать следующие выводы: 1) Разработанная методика позволяет определить наличие или отсутствие скрытого кризиса в промышленных организациях, в том числе и для организаций инвестиционно-строительного комплекса. Анализ может проводиться по предложенным группам показателей, набор и состав которых может быть изменен для конкретной организации с учетом специфики ее деятельности, размеров, организационной формы, традиций учета или уже накопленного опыта антикризисного управления. 2) В данном случае, во всех анализируемых организациях было выявлено наличие скрытого кризиса, однако для разных организаций характеристики масштабности и интенсивности развития кризисных явлений существенно отличаются. 3) Наиболее «опасная» ситуация сложилась в СМУ-1112. Рассчитываемые показатели подвержены значительным колебаниям, что говорит о крайне неустойчивом положении этой организации. Основную опасность представляет усиление неблагоприятных тенденций развития скрытого кризиса с угрозой наступления острого кризиса в сфере использования внеоборотного капитала и инвестиционной активности.

4) На конец 2003 года на ОАО «Энергострой» сложилась благоприятная ситуация: скрытого кризиса не зарегистрировано, широта развития кризисных процессов средняя, глубина – низкая. Переход на стадию острого кризиса в ближайшее время не прогнозируется. Однако на конец анализируемого периода зарегистрированы высокие показатели масштабности и интенсивности поражения кризисом по группам показателей платежеспособности и эффективности использования оборотного капитала, доходности и финансового результата, поэтому ниже предложены меры по профилактике скрытого кризиса в ОАО «Энергострой» и уменьшения сигналов угрозы кризиса по указанным выше группам показателей. 5) Для ООО «Арсенал» значения масштабности развития кризисных процессов высокие с невысокой глубиной развития скрытого кризиса. Угрозу развития острого кризиса представляет резкое повышение глубины и широты охвата кризисом в сфере управления капиталом. Как уже известно, результаты проведенных исследований подтвердились в дальнейшем. Использование данной методики в организациях ООО «Арсенал» и СМУ-1112 позволило бы своевременно обнаружить скрытый кризис и принять меры по выходу из него, некоторые из которых описаны ниже. 6) Разработанная методика позволила охарактеризовать скрытый кризис в организациях по широте и глубине охвата, что позволяет судить о масштабе и характере развития кризисных явлений в организации в целом, и по сферам ее деятельности, а также сделать прогноз вероятности перехода из стадии скрытого на стадию острого кризиса. 7) Графическое изображение полученных результатов позволило наглядно представить протекание кризисных процессов, оценить тенденции развития кризиса. Построение таких графиков для каждой группы показателей в динамике за несколько месяцев или лет позволит получить более полную картину возникновения и развития скрытого кризиса в организации. [163] По просьбе руководства анализируемых организаций, их названия были изменены. В данном Приложении они будут называться ОАО «Энергострой», ООО «Арсенал», и СМУ-1112, данные для которых в Приложениях Д, Е обозначены под цифрами 1, 2, 3 соответственно. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||