«Управление и Оптимизация Производственного Предприятия»

|

|

|

|

|

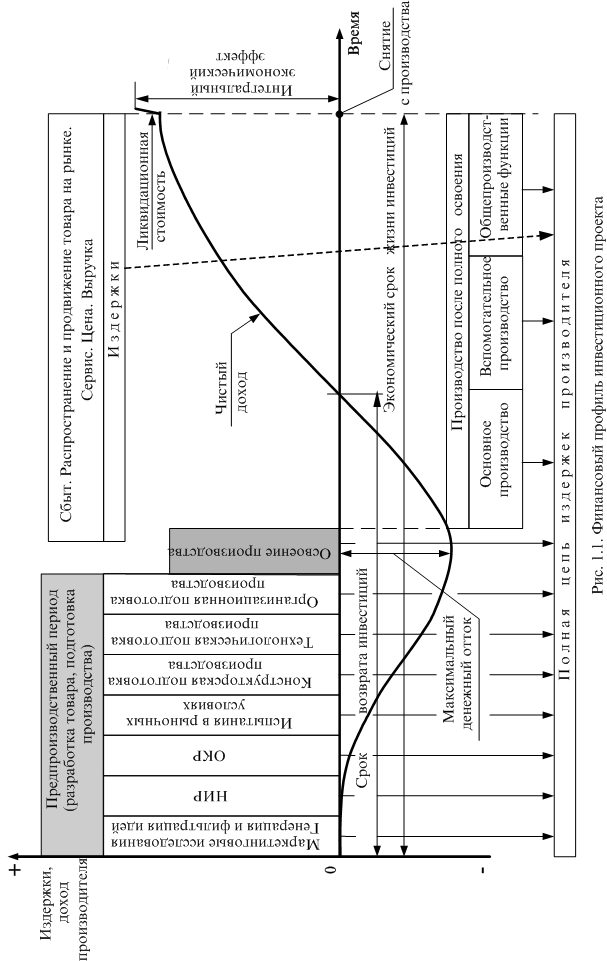

Экономическая оценка инвестиций Учебное пособие. – Таганрог: Изд-во ТРТУ, 2005. – 292 С. 1. ПРЕДМЕТ И ЗАДАЧИ ДИСЦИПЛИНЫ 1.1. Предмет дисциплиныПод инвестициями понимается целенаправленное вложение на определенный срок капитала во всех его формах в различные объекты для достижения целей инвесторов. Инвестиционные операции, т.е. операции, связанные с вложением денежных средств в реализацию проектов, которые будут обеспечивать получение фирмой выгод в течение определенного периода времени, являются одной из важнейших сфер деятельности любой фирмы. Результатом таких инвестиционных проектов может, например, являться: - разработка и выпуск определенной продукции для удовлетворения рыночного спроса; - совершенствование производства выпускаемой продукции на базе новых технологий и оборудования; - экономия производственных ресурсов; - повышение качества выпускаемой продукции; - создание новых производств; - повышение экологической безопасности; - выход на новые рынки; - предоставление различного рода услуг и т.п. Экономическая оценка любого инвестиционного проекта должна обязательно учитывать особенности функционирования рынка, в частности подвижность многих характеризующих проект параметров, неопределенность достижения конечного результата, субъективность интересов различных участников проекта и, как следствие, множественность критериев его оценки. При экономической оценке выгодности инвестиционного проекта важно учитывать следующие его динамические характеристики: - изменение спроса на выпускаемую продукцию и, как следствие, изменение объемов производства; - изменение структуры выпускаемой продукции, норм расхода сырья и материалов, численности персонала, длительности производственного цикла норм запасов и т.д.; - планируемое снижение издержек производства в процессе наращивания объема производства; - изменение цен на производимую продукцию и потребляемые ресурсы; - физический износ основных средств; - разновременность затрат, результатов и эффектов; - доступность финансовых источников для необходимых в каждом периоде инвестиций; - изменение экономических нормативов (ставок налогов, пошлин, акцизов и т.п.); - изменение нормы дисконта; - разрывы во времени (лаги) между производством и реализацией продукции и между оплатой и потреблением ресурсов. Фирма, планирующая увеличение поставки своей продукции, должна предусмотреть возможную реакцию рынка в виде падения цены на эту продукцию. При увеличении спроса на те или иные производственные ресурсы, например сырье и материалы, поставщики могут увеличить цену на них. Научно-технические достижения конкурентов могут свести на нет все затраты по освоению новой продукции фирмой. Поэтому при разработке и оценке инвестиционных проектов необходимо соблюдение следующего правила. Все перспективные изменения параметров инвестиционного проекта должны прогнозироваться и вводиться в экономические расчеты на протяжении всего экономического срока жизни инвестиций. Использование прогнозных оценок всегда связано с риском. Исследования показывают, что разные характеристики инвестиционных проектов могут прогнозироваться с различной точностью. Обычно ошибки при оценке будущих затрат ниже по сравнению с ошибками в определении сроков осуществления проектов и объемов продаж. Важно отдавать себе отчет о том, что риск всегда неизбежен. Это особенно характерно для инновационных проектов, где степень будущей неопределенности принципиально высока. Всегда существует вероятность того, что проект окажется неоправданным с технической точки зрения или технически успешный проект потерпит неудачу на рынке. Основными составляющими неопределенности инвестиционных проектов являются: - уровень инвестиционных расходов; - годовой объем производства; - норма учетной банковской ставки; - уровень инфляции; - рыночные цены товара. На фактической эффективности инвестиционного проекта, естественно, сказываются инфляционные процессы, учет которых весьма актуален в настоящее время для отечественных предприятий. Полноценная оценка проекта невозможна без учета субъективности интересов вовлеченных в него участников. Такие интересы часто не совпадают, что предполагает нахождение компромисса при формировании условий коммерческих соглашений (цен, арендной платы, процентных ставок, размеров дивидендов и т.д.). Наиболее отчетливо проявляется противоречивость интересов по линии «предприниматель – собственник», «производитель – потребитель», «партнеры по собственному проекту», «предприниматель – национальная экономика». Сложность, комплексный характер инвестиционных проектов приводят к тому, что учесть все факторы, условия и характеристики реализации проекта невозможно, тем более в строго формализованном виде. Наряду с противоречивостью интересов участников проекта это приводит к необходимости использования в ходе экономической оценки многих критериев. Таким образом, оценка эффективности любого инвестиционного проекта, как правило, подразумевает не только количественные, но и качественные критерии. Тем не менее, количественные критерии исключительно важны, поскольку они поддаются более четкой интерпретации, имеют высокую степень определенности, являются сравнимыми в пространстве и времени. Общая логика экономической оценки инвестиций с использованием формализованных критериев достаточно очевидна – необходимо сравнить величину требуемых инвестиций с прогнозируемыми доходами. Графическое представление гипотетического инвестиционного проекта представлено на рис. 1.1, где на фоне графика финансового профиля проекта показана последовательность выполнения бизнес-плана проекта и оценка его основных финансово-экономических показателей от возникновения идеи нового товара до снятия с производства. В учебном пособии рассмотрены следующие основные вопросы. - Бизнес как система взаимодействия между финансовой, хозяйственной и инвестиционной деятельностью. - Основные элементы анализа инвестиционных проектов. - Основные типы инвестиций и их классификация. - Инвестиционные проекты. Определение и классификация. - Этапы и стадии подготовки инвестиционных проектов. - Определение и виды эффективности инвестиционных проектов. - Методология оценки инвестиций. - Стоимость денег во времени и дисконтирование. - Норма дисконта и поправка на риск. - Основные показатели эффективности инвестиционных проектов и методы их оценки. - Учет инфляции при оценке эффективности инвестиционных проектов. - Учет неопределенности и риска при оценке эффективности инвестиционных проектов. - Некоторые особенности учета фактора времени при оценке эффективности инвестиционных проектов.

· Последовательность выполнения инвестиционных проектов и содержание разделов: - общие исходные данные и условия, идея проекта; - оценка рынков и мощность предприятия; - капиталовложения в основные средства, нематериальные активы предприятия и другие (некапитализируемые) работы и затраты; - месторасположение предприятия, стоимость земельного участка или аренды; - организационная структура управления предприятием, численность персонала и затраты на оплату труда; - накладные расходы; - планирование сроков осуществления проекта; - финансово-экономическая оценка проекта на разных этапах. · Методы расчета оборотного капитала. · Приложения: - будущая стоимость одного рубля при различных сроках инвестирования и ставках доходности; - будущая стоимость аннуитета (накоплений) при стандартном инвестировании в конце каждого периода суммы в один рубль при различных сроках накопления и ставках доходности; - текущая стоимость одного рубля (коэффициентов дисконтирования), полученного спустя различное число периодов и при различных уровнях доходности инвестирования; - текущая стоимость аннуитета (накоплений) при стандартном инвестировании в конце каждого периода суммы в один рубль; - рекомендации по составлению разделов бизнес-плана; - информационное обеспечение расчета денежных потоков.

|

||