«Управление и Оптимизация Производственного Предприятия»

|

|

|

|||||||||||||||||||||||||||||||||||||||||

|

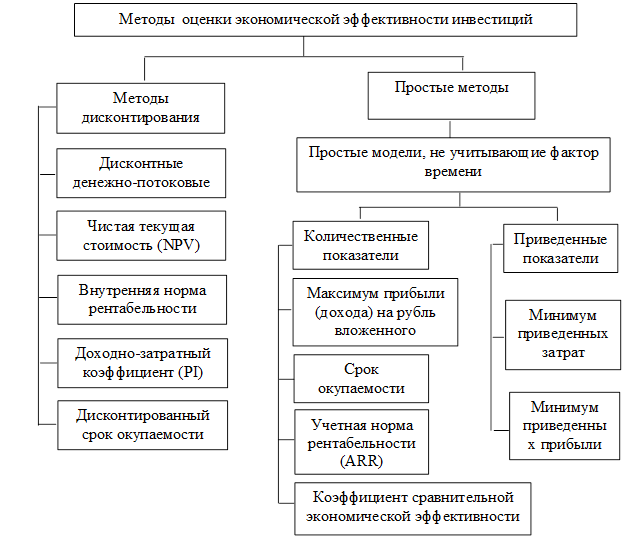

Модернизация экономики на основе технологических инноваций СПб: АНО ИПЭВ, 2008. - 606 с. Глава 5. Инвестиционная политика газотранспортной компании по модернизации и технологическому обновлению производства 5.3. Оценка эффективности инвестиций на модернизацию и обновление основных средств производстваНа стадии развития рыночных отношений в России особую значимость приобретают проблемы методов и показателей оценки инвестиционно-инновационных проектов (в том числе и проектов по модернизации и технологическому обновлению основных средств производства). От решения этих проблем зависит оптимизация управленческих решений в этой области т.к. большинство необходимых обществу инновационных проектов так или иначе связано с эксплуатацией, модернизацией, обновлением активов, которые достались с советских времен. Это наш основной капитал. Что делать с активом, стоимость которого близка или равна нулю, с активом, производительность которого не поддается прогнозной оценке? Ответ заключается в том, что в ситуации, когда нельзя капитализировать сам актив, можно и нужно построить капитализируемый проект его модернизации. Это и будет стратегией инновационного развития актива.[416] Экономическая оценка эффективности инвестиций позволяет определить сроки полного возврата вложенных средств и получения дохода от них. В последнее время на практике многие управленческие решения, касающиеся принятия каких-либо инвестиционных решений, в большинстве своем основываются на результатах экономического анализа с использованием системы показателей оценки эффективности инвестиций, отражающих соотношение результатов и затрат, а также методов оценки для обеспечения сопоставимости показателей эффективности инвестиций. При этом экономическая оценка инвестиций требует единой методологии и методики оценки с целью последующего сравнительного анализа инвестиционных проектов. Важно указать и на то, что оценка инвестиций требует выработки критериев принятия инвестиционных решений. Понятно, что определение главных для конкретной организации критериев весьма субъективно и зависит от стоящих перед ней целей. В то же время, инвестиционный проект не может осуществляться на основе одного, сколь угодно сложного, формального критерия. В практике сложилось устойчивое мнение о том, что целесообразно вкладывать инвестиционные средства, если: - чистая прибыль от данного вложения превышает чистую прибыль от помещения средств на банковский депозит; - рентабельность инвестиций выше уровня инфляции; - рентабельность проекта инвестиционных вложений с учетом фактора времени выше рентабельности альтернативных проектов вложений; - рентабельность активов организации после осуществления инвестиционного проекта увеличится и в любом случае превысит среднюю расчетную ставку по заемным средствам; - рассматриваемый инвестиционный проект соответствует генеральной стратегической линии организации с точки зрения формирования рациональной структуры производства, сроков окупаемости затрат, наличия финансовых источников покрытия издержек, обеспечения стабильных финансовых поступлений и т.д. В экономической литературе представлено множество методов оценки эффективности инвестиций. В общем виде содержание экономической оценки эффективности инвестиций можно представить следующим образом (рис. 5.11). Приведенные методы оценки эффективности инвестиций являются наиболее популярными на практике и широко используются как российскими организациями, так и компаниями в странах с рыночной экономикой. Эти методы допускают деление показателей эффективности организации на две основные группы: дисконтные денежно-потоковые и простые показатели, не учитывающие фактор времени.

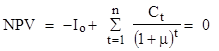

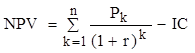

Рисунок 5.11. Основные методы и показатели оценки экономической эффективности инвестиций С теоретической точки зрения, наиболее корректными и обоснованными являются показатели, применяющие дисконтные переменные (чистая текучая стоимость (NPV), внутренняя норма рентабельности (IRR) и т. д.), они являются наиболее сложными в расчетах. В хозяйственной практике многие организации, наряду с дисконтированным подходом, широко используют относительно простые альтернативные показатели экономической оценки эффективности инвестиций. Как будет показано далее, экономическая оценка эффективности инвестиций представляет собой довольно сложную и трудоемкую расчетную операцию, для проведения которой требуется весьма значительная по объему информация, однако существуют проблемы с недостаточной ее объемностью и со сложностью получения. Поэтому в практической деятельности организаций возникла потребность использовать простейшие методы и показатели экономической эффективности инвестиций. Эти показатели бывают иногда вполне приемлемыми, хотя придают некоторую погрешность в расчетах, которой можно пренебречь в реальной действительности при наличии «информационного голода». Они являются простым расчетным инструментом, который позволяет организациям выполнять приближенную экономическую оценку эффективности инвестиций, в том числе и воспроизводство основных средств. Погрешность в расчетах будет находиться в пределах точности имеющейся информации. Перед тем, как приступить к рассмотрению теоретических и практических сторон применения различных показателей оценки эффективности инвестиций, необходимо сделать весьма важную, на наш взгляд, оговорку. При использовании показателей оценки эффективности инвестиций организации важнейшим допущением является отношение результатов реализации предлагаемых инвестиционных проектов к стоимости организации. Под этим термином понимается сумма активов, находящихся в собственности организации. В связи с этим, можно вывести правило: разумно принимать к осуществлению те инвестиционные проекты, которые будут увеличивать, и отвергать все проекты, которые будут уменьшать активы. Чтобы выполнить это правило, необходимо проводить оценку каждого инвестиционного проекта. Оценка любых активов или инвестиций равна дисконтированной (настоящей) стоимости будущих денежных потоков. Значит ли это, что стоимость организации будет максимизироваться, если организация будет брать все инвестиционные проекты с положительной дисконтированной стоимостью? Не обязательно. Процесс инвестирования необходимо осуществлять лишь в том случае, если оценка инвестиционного проекта равняется положительной чистой текущей стоимости (дисконтированная стоимость проектных будущих денежных потоков минус стоимость проектов). Инвестиции с положительной чистой текучей стоимостью (NPV) прибавляются к стоимости организации, а с отрицательной NPV ее понижают. Сказанное выше позволяет сформулировать правило чистой текущей стоимости (NPV). В процессе оценки эффективности инвестиций необходимо калькулировать дисконтированную стоимость ожидаемых денежных потоков, от произведенных инвестиций в производство, используя подходящую дисконтную ставку и вычитать из этой дисконтированной стоимости начальные денежные затраты для инвестиционного проекта. Инвестиционный проект принимается, если результат (NPV) положительный, если он отрицательный, то проект отвергается. Иными словами, если инвестиция более «стоящая», чем ее затраты, необходимо допускать ее, а если затраты на инвестицию больше, чем ее достоинства — отвергать. Дисконтная ставка, используемая в расчете показателя (NPV), называется стоимостью капитала или требуемой рентабельностью. Подчеркнем, что расчет стоимости капитала включает определение стоимости собственного и заемного капитала, и объединение их в средневзвешенную стоимость капитала. К сожалению, в условиях высокой нестабильности рынка капиталов и большого уровня инфляции в России, нахождение стоимости капитала по стандартным методикам, используемым в странах с развитой рыночной экономикой, в определенной степени затруднено. В связи с этим, в качестве дисконтной ставки используют учетную ставку ссудного процента или ставку, принимаемую для долгосрочных кредитов банка. Безусловно, такой подход снижает точность результатов проводимого анализа. Установление ставки дисконта на основе ставки банковского процента является классическим в рыночной экономике. Однако, в инфляционной экономике и в условиях недостаточной развитости рынка ценных бумаг, ограниченного доступа к инвестиционным ресурсам инвесторы зачастую оценивают ставку дисконта ниже банковского процента. В российской экономике приемлемой и для инвесторов, и для организаций является ставка дисконта на уровне депозитных процентов по вкладам банков, принимающих такие депозиты. Показатель чистой текучей стоимости (NPV) является наиболее приемлемым для оценки эффективности инвестиций, так как он характеризует общий абсолютный результат инвестиционной деятельности, ее конечный эффект. В математическом исчислении определяется по следующей формуле:

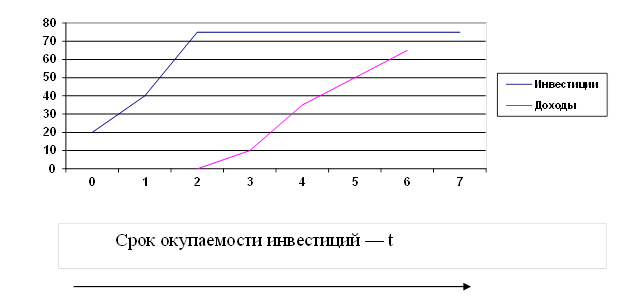

где NPV — чистая текучая стоимость инвестиционного проекта; PV – дисконтированная стоимость инвестиционного проекта; 1о – начальные инвестиционные затраты; Ct- чистый денежный поток в период; и – проектная дисконтная ставка; n – экономическая жизнь инвестиций. При использовании показателя (NPV) необходимо учитывать, что начальные инвестиционные затраты, которые несет организация — это чистые денежные оттоки, ассоциируемые с принятием конкретного инвестиционного проекта. Они включают в себя стоимость приобретения и установки необходимых основных фондов, требуемое увеличение оборотных средств (капитала), вырученную стоимость от продажи старых, заменяемых основных средств производства или стоимость лома, в случае их ликвидации, а также налоговые воздействия, связанные с продажей существующих основных средств производства и их замены новыми активами. Так, например, увеличение оборотных средств требуется в связи с обеспечением нормального процесса производства и реализации конкретной продукции. А налоговое воздействие, учитываемое в составе начальных инвестиционных затрат, включает налоги, уплачиваемые с прибыли (дохода) от продажи основных средств производства и использования инвестиционного налогового кредита. Чистые денежные потоки обычно определяются как прибыль, после уплаты налогов, плюс амортизация и другие неденежные затраты (такие как отсроченные налоги минус любые добавления к оборотному капиталу в течение определенного периода). Амортизация прибавляется к прибыли, потому что она относится к неденежным затратам. В заключение рассмотрения показателя NPV отметим, что он имеет как преимущества по сравнению с другими показателями оценки эффективности, так и ряд недостатков. Преимущества показателя NPV: 1) учитывает временную стоимость денег и риск конкретного инвестирования; 2) учитывает весь срок функционирования проекта. Недостатки и ограничения в использовании данного показателя можно свести к следующему: - позволяет оценить эффект принятия проекта в абсолютном выражении, но не показывает, насколько реальная доходность по проекту превышает стоимость капитала. Решения по инвестированию в проекты невозможно сравнить с вариантами портфельных инвестиций с известной доходностью; - данный показатель не позволяет сравнивать взаимоисключающие эффективные проекты с различающимися инвестиционными затратами, проекты с разными сроками функционирования. Принятие решения о модернизации и техническом обновлении производства требует дополнительного обоснования. Одним из важнейших показателей оценки эффективности инвестиций является срок окупаемости вложений, ибо организации очень важно как можно быстрее вернуть средства, внесенные в модернизацию и технологическое обновление производственных средств. Этот показатель получил широкую популярность в практической деятельности организаций и очень часто при решении вопроса об инвестировании, компании ориентируются прежде всего на оценку срока возвратности инвестиционных вложений. Здесь необходимо напомнить, что срок окупаемости — это минимальный временной интервал (измеренный в месяцах или годах) от начала осуществления инвестиционного проекта, за который инвестиционные затраты покрываются чистыми денежными поступлениями от него. Следовательно, короткий срок окупаемости инвестиций означает для организации меньшую неопределенность в покрытии будущими поступлениями инвестиционных затрат. Суть расчета срока окупаемости инвестиции, в том числе и в модернизацию и технологическое обновление, может быть проиллюстрирована с помощью графика (рис.5.12). По горизонтальной оси откладывается текущее время в принятых временных интервалах (например, в годах, полугодиях, кварталах, месяцах). По вертикальной оси нарастающим итогом откладываются инвестиционные вложения, превышающие суммы амортизационных отчислений предыдущего года (с учетом инфляции) и получаемые доходы. В результате образуются две кривые, которые в какой-то момент пересекаются. Координата точки пересечения этих кривых во времени и будет определять срок окупаемости инвестиций.

Рисунок 5.12. Расчет срока окупаемости инвестиций На приведенном выше рисунке этот показатель составляет 6,5 временного интервала. Он получается исходя из следующих принятых по условию данных:

Кроме того, как известно, эксплуатация инвестиционного проекта начинается со второго временного интервала. Как видно из приведенного рисунка, доходная составляющая проекта пересекает на графике ее инвестиционную составляющую ровно через 6,5 временного интервала. Это означает, что посредством доходов в результате эксплуатации проекта организация вернет свои инвестиционные вложения точно в указанный срок. Аналитически расчет показателя срока окупаемости инвестиций можно определить по следующей формуле:

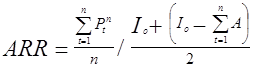

где Кi – инвестиционные вложения в проект в 1-м временном интервале; Di – доход организации от эксплуатации проекта в 1-м временном интервале; t – количество временных интервалов функционирования инвестиционного проекта, за которое суммарные инвестиции сравняются с суммой доходов от модернизации и технологического обновления производства (это и будет искомый срок окупаемости инвестиций). В нашем примере суммарные вложения, как это следует из графика, точно сравняются с суммой дохода от эксплуатации инвестиционного проекта через 6,5интервала, что полностью соответствует условию показателя срока окупаемости инвестиций. Показатель срока окупаемости инвестиций широко используется в практической деятельности организации, т.к. этот показатель прост для понимания и легок в применении. Однако, несмотря на свои достоинства, он имеет и недостатки. Во-первых, он игнорирует временную оценку денежных вложений. Определение времени денежных потоков исключительно важно потому, что в этом случае находится их текущая стоимость. Показатель же срока окупаемости инвестиций оценивает по одинаковой стоимости рубль, требуемый в конце срока окупаемости инвестиций, и рубль, требуемый в начале инвестиционного периода. Во-вторых, данный показатель игнорирует денежные потоки по ту сторону срока окупаемости, а это может привести к недооцениванию привлекательности той или иной инвестиции. Некоторые недостатки показателя срока окупаемости инвестиций устраняет применение на практике показателя дисконтированного (текущего) срока окупаемости. В этом случае находится период времени, в котором текущая стоимость чистых денежных потоков будет равна начальным инвестиционным затратам. При оценке экономической эффективности инвестиций целесообразно применять и показатель учетной нормы рентабельности (ARR), также называемый как коэффициент средней рентабельности инвестиций (ROI). Учетная норма рентабельности находится из отношения средней посленалоговой прибыли к средним учетным инвестициям. Данный показатель можно рассчитать по следующей формуле:

где ARR- учетная норма рентабельность, коэф.; ptn – посленалоговая чистая прибыль в 1-г.,тыс.р.; n – срок функционирования инвестиционного проекта, лет; ^ – начальные инвестиционные затраты, тыс.р.; Io – сумма амортизации основных фондов в t-г., тыс.р. В начале использования этого показателя необходимо точно определить свою целевую норму рентабельности. При этом инвестиции, производящие рентабельность больше, чем этот стандарт, допускаются, а инвестиционные проекты с меньшей рентабельностью будут отвергаться. Несмотря на достаточную легкость в применении, показатель учетной нормы рентабельности имеет определенные недостатки. Во-первых, слабая сторона учетной нормы рентабельности в том, что она основывается на учетной прибыли вместо денежных потоков. Во-вторых, учетная норма рентабельности игнорирует временную оценку денежных вложений. Следующий показатель оценки эффективности инвестиций — внутренняя норма рентабельности (IRR), т.е. дисконтная ставка, делающая текущую стоимость (PV) проектных денежных потоков равной начальным инвестиционным затратам (Iо). Иными словами, это дисконтная ставка, которая приравнивает проектную NPV к нулю. Таким образом, показатель определяет максимальную процентную ставку, при которой еще можно безубыточно инвестировать средства. Внутренняя норма рентабельности определяется следующим уравнением:

В российских условиях более рациональным требованием эффективности инвестиционного проекта является положение о том, что внутренняя норма рентабельности должна быть не меньше принятой процентной ставки по долгосрочным кредитам или установленной менеджментом организации «барьерной» ставки. Из указанного выше правила следует, что внутренняя норма рентабельности является минимальной величиной рентабельности, при которой занятые инвестиционные средства окупятся за жизненный цикл проекта. Показатель внутренней нормы рентабельности также не лишен недостатков, а именно: когда денежные потоки более чем один раз изменят знак, или когда анализируются взаимоисключающие проекты. Так, в случае, если инвестиция имеет начальный денежный отток, серию положительных денежных притоков, а затем добавочный денежный отток, серию положительных денежных притоков, а затем добавочный денежный отток (ситуация, когда средства инвестируются в течение нескольких периодов), возможно, более чем одна IRR. Подчеркнем, что теоретически, количество решений может быть так велико, как количество знаковых изменений в денежных потоках. Если организации необходимо выбирать из списка взаимоисключающих проектов наиболее привлекательную инвестицию, то ранжирование проектов будет проходить по-разному в зависимости от выбора показателя оценки: NPV или IRR.Это может произойти вследствие следующих причин: во-первых, возникает проблема выбора времени денежных потоков (у взаимоисключающих проектов денежные потоки производятся не всегда в одно и то же время) и, во-вторых, существуют различия у проектов в объеме начальных инвестиционных затрат. В качестве критерия выбора здесь наиболее точным является использование показателя NPV. Существенное значение для оценки эффективности инвестиций имеет и доходно-затратный коэффициент проекта (PI). Он равен текущей стоимости будущих денежных потоков (РУ), делимой на начальные инвестиционные затраты (Iо ) и определяется по формуле

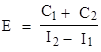

В процессе оценке инвестиционной эффективности используются и традиционные аналитические показатели, используемые в российской хозяйственной практике. Отечественные компании долгое время обоснование инвестиционных проектов осуществлялось без учета фактора времени, используются недисконтированные показатели. Рассмотрим некоторые из них. Коэффициент сравнительной экономической эффективности определяется по формуле:

где: Е – коэффициент сравнительной экономической эффективности; C1, C2 – себестоимость продукции до и после осуществления капитальных вложений, тыс.р.; I1, I2 – капитальные вложения (старые и новые), тыс.р. Применять этот показатель целесообразно при модернизации и технологическом обновлении производства. Данный показатель, можно использовать и для обоснования нового строительства. При этом в качестве базы сравнения рекомендуется использовать данные одинакового по виду деятельности производства. Предполагается, что при этом себестоимость продукции на старом оборудовании будет больше, чем на новом оборудовании (С1 < С2) и стоимость старого инвестирования будет меньше новых капитальных вложений (I1>I2) направленных на модернизацию и технологическое обновление средств производства. Необходимо сравнивать значение Е с нормативной величиной эффективности (Ен), где, как правило, нормативный коэффициент эффективности инвестиций меньше или равен коэффициенту сравнительной эффективности (Ен<Е). Если существует проблема выбора взаимоисключающих проектов, то принимается вариант с наибольшим Е, превышающим норматив. Показатель минимума приведенных затрат представляет собой сумму текущих затрат и капиталовложений, приведенных к одинаковой размерности в соответствии с нормативными показателями эффективности. Приведенные затраты рассчитываются по формуле:

где С – текущие затраты, тыс.р.; К – единовременные затраты (капиталовложения), тыс.р.; Ен – нормативный коэффициент эффективности капиталовложений, коэф. На практике возможно применение показателя максимума приведенной прибыли, данный показатель исчисляется по формуле:

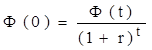

где Р – прибыль, тыс. р. В реальной хозяйственной практике руководители компаний часто сталкиваются с проблемой выбора лучших вариантов инвестирования. Обычно такие проблемы возникают в тех случаях, когда компания располагает достаточным количеством финансовых ресурсов и широкими возможностями их использования, т.е. в наличии большое количество проектов, подлежащих реализации. По своему характеру эта проблема относится к задаче сравнительной экономической эффективности инвестиционных вложений, при решении которой из множества вариантов ему нужно отобрать для реализации только один, обладающий наилучшими показателями эффективности с позиции интересов организации. В таком случае можно воспользоваться рабочей методикой отбора лучшего варианта путем сравнения следующих важнейших показателей оценки эффективности инвестиций: - чистая текучая стоимость; - внутренняя норма рентабельности; - учетная норма рентабельности инвестиций; - срок окупаемости инвестиций. При отборе лучшего варианта инвестиционных вложений необходимо учитывать одно важное условие: организация должна предварительно выделить приоритетность рассматриваемых показателей для себя, так как в каждом конкретном случае в зависимости от многих факторов следует установить наиболее важный показатель, по которому будет, приниматься окончательное решение. Другими словами, необходимо сформулировать критерий отбора наиболее предпочтительного варианта из числа показателей оценки эффективности инвестиций. Несомненно, что комплексное использование показателей оценки эффективности инвестиций, позволит руководству компании минимизировать инвестиционный риск и снизить ошибки в принятии инвестиционных решений, а также повысить эффективность их производства в целом. К числу проблем, затрудняющих оценку эффективности инвестиций, относится несовершенство действующих нормативных документов, используемых в отечественной практике, т.к. действующие нормативные документы предлагают осуществлять экономическую оценку эффективности инвестиционных проектов с применением различных показателей. Проблемы возникают в связи с несоизмеримостью экономического, социального, экологического критериев при выборе инвестиционных проектов. При этом, только экономический эффект может быть выражен в денежной форме, социальный эффект невозможно выразить в рублях, так как экономия затрат при реализации социальных мероприятий не отражается на изменении социальных показателей; и поскольку он не приводит к росту экономического богатства страны, денежные средства, затраченные на безопасность и экологию, также не приносят прибыли. Не решает проблему выбора наиболее эффективных инвестиционных проектов и корректировка показателей экономической эффективности с использованием системы рекомендуемых поправочных коэффициентов или использование различных систем балльных оценок[417]. Действующие в России с 1988 г. методические рекомендации, содержат методологические положения и методы оценки эффективности инвестиционных проектов, представляют собой вариант руководства по оценке эффективности инвестиций, разработанного ЮНИДО (Организацией по промышленному развитию ООН), в которых инвестирование рассматривается как процесс, направленный на создание будущих чистых прибылей, в основе расчета концепции сравнения потоков реальных денег и их притока[418]. По этой методике, расчеты эффективности инвестиционных проектов предлагается выполнять по формуле: (5.9) где: Эт – совокупный эффект, называемый также чистым дисконтированным доходом (ЧДД или NPV), за принятый в расчете период времени Т; Рти Зт – дисконтированные суммы ожидаемых притоков (совокупных поступлений) и оттоков (расходов) денежных средств за период Т в процессе инвестиционной, основной и финансовой (субсидии, дотации, займы) деятельности, связанной с реализацией нововведений; Т – горизонт планирования, то есть период времени, который охватывает промежуток времени от начала первых инвестиций до момента завершения использования инвестиционного проекта; t – текущий год горизонта планирования: t = 1j T; r – процентная ставка дисконтирования (в процентах в год), делeнная на 100. В инвестиционных проектах период окупаемости инвестиций в соответствии с действующими нормативными документами определяется как период, необходимый для возврата первоначальных инвестиционных расходов за счет чистой прибыли и реальных денежных потоков, полученных при его реализации. Продолжительность такого периода определяется временем от момента осуществления первых инвестиций до момента времени, соответствующего точке безубыточности, в которой накопленная сумма чистых доходов (ЧД) от реализации инвестиционного проекта равна нулю. Точка безубыточности свидетельствует о завершении периода окупаемости не всех инвестиционных затрат по проекту, а только первоначальных расходов[419]. Многие отечественные ученые-экономисты считают целесообразным отказаться от расчета периода окупаемости первоначальных инвестиционных затрат с использованием точки безубыточности и перейти к расчетам продолжительности периода окупаемости всех единовременных инвестиционных затрат. При этом годовые приросты прибыли в результате реализации инвестиционного проекта предполагается определять только на основе изменения показателей доходов и расходов компании в процессе текущей производственной деятельности. При определении чистой прибыли предлагается исключить из расчетов доходов величину дополнительной прибыли от реализации выбывающих средств производства и от реинвестиции чистых доходов в другие инвестиционные проекты[420]. Суммарную экономическую эффективность научно-технических достижений, по данной методике, рекомендуется определять не на основе показателя Эт за принятый в расчетах период времени Т, а на основе показателя Эн за период эффективного использования нововведения. Но об эффективности инвестиционных проектов не только невозможно судить по величине экономии затрат производства, но и использовать эту оценку в качестве величины годового экономического эффекта, а также для определения периода окупаемости инвестиционных затрат. Величина экономии затрат производства может быть получена без изменения стоимостных, качественных или количественных результатов производства. В соответствии с трудовой теорией стоимости, сокращение затрат производства означает отказ от производства равного по величине объема продукции и потерю части созданного ранее национального дохода. С научной точки зрения, ценным положением действующих нормативных документов по оценке эффективности инвестиционных проектов, на наш взгляд, является указание о выполнении этих расчетов за заданный период Т. Определение продолжительности периода расчета осуществляет заказчик. При этом предполагается, что период расчета Т включает в себя период времени, необходимый для создания и внедрения нововведения, и период его использования, определяемый продолжительностью периода спроса на продукцию. Определение продолжительности периода Т является одним из ключевых факторов определения эффективности инвестиционных проектов. При изменении периода расчета один и тот же инвестиционный проект получит при неизменности годовых значений показателей затрат и результатов производства различные оценки среднегодовой экономической эффективности, часто изменяющиеся в противоположных направлениях. Поэтому при использовании Эт в качестве оценочного показателя предпочтение будут иметь инвестиционные проекты с более коротким периодом планирования, а при использовании в качестве оценочного показателя ЧД – с более длительным периодом. В практической деятельности период расчета Т не совпадает с продолжительностью периода физического износа технических средств. Однако предусмотрено исключение затрат на реновацию внеоборотных активов из состава текущих затрат производства и прибавление их к величине чистой прибыли от реализации инвестиционных проектов. В отдельных случаях заказчик в целях сокрытия фактической эффективности реализуемых инвестиционных проектов и занижения цен на научно-техническую продукцию может занижать продолжительность периода расчета. В целях устранения ошибок, связанных с учетом затрат производства и при расчетах с разработчиками, ученые предлагают в действующие методические положения внести дополнения, согласно которым учтенные в затратах на реализацию инвестиционного проекта реновационные отчисления для средств производства, со сроком службы более Т лет, подлежат включению в налогооблагаемую базу при исчислении налога на прибыль — как не подлежащие использованию и потому являющиеся скрытой прибылью. При этом оценку эффективности инвестиционных проектов предлагается производить на основе показателя Тэ, а не показателя Т. В целях повышения объективности расчетов, определение показателя Тз должен производить разработчик научно-технической продукции[421]. По мнению авторов действующей методики, необходимо дисконтирование, поскольку данная сумма денег, имеющихся в наличии в настоящее время, обладает большей ценностью, чем такая же сумма в будущем. Заемщики, получив доход в виде взятой в долг суммы денег, вынуждены с течением времени нести дополнительные расходы в результате инфляции, факторов риска и выплат премий кредитору за предоставленную возможность использовать авансированные средства. Если обозначить через r общую относительную величину прироста дополнительных расходов в результате влияния перечисленных факторов, то оценка задолженности заемщика при возврате долга через t лет должна составить:

где: Фр (t) – номинальная стоимость потока расхода реальных денег в t момент времени; Фр(о) – стоимость того же потока реальных денег в текущих ценах (ценах, имевших место на момент получения кредита); t – число лет, отделяющее момент возврата долга от момента получения кредита; r – ставка дисконтирования, устанавливаемая кредитором. Применение на практике предлагаемой методики позволяет учесть ожидаемые затраты в ценах, действующих на момент расчета, в том числе, премию за авансирование денежных средств, ожидаемые уровни инфляции и риска. Спорным является также включение в кредитную ставку составляющей платы за риск, которая, как правило, гарантирована кредитору условиями кредитного договора. Искажает результаты и применение для оценки номинальной стоимости доходов и оценка в действующих ценах. Их можно применять только для отражения нормативного прироста доходов от реинвестирования денежных поступлений при реализации инвестиционного проекта по ставке r. Однако на практике полная реинвестиция ожидаемых доходов невозможна, так как получаемые доходы в значительной своей части должны быть направлены на погашение задолженности, связанной с покрытием кредитов. Фактор риска не может влиять на увеличение ожидаемого потока доходов, поскольку он должен быть учтен в расчетах ожидаемых поступлений. На величину роста потока доходов влияет только ожидаемый размер уровня инфляции в стране. Поэтому ожидаемые доходы от реализации инвестиционного проекта в ценах, действующих на момент расчета, необходимо определять по формуле:

где: ФД (t) – номинальная стоимость потока дохода в реальных ценах в момент времени t; ФД (0) – номинальная стоимость того же потока в ценах, имевших место на момент принятия решения об осуществлении инвестиций; I – базисный индекс инфляции для доходов t, года от момента расчета[422]. Для перехода от оценок затрат и результатов будущих периодов к их оценкам в текущих ценах, в действующих нормативных документах предлагается использовать следующую формулу:

где: Ф (t) – номинальная цена ожидаемого потока реальных денег в г. t ; ф (0) – цена ожидаемого притока или оттока в момент принятия решения о реализации инвестиционного проекта. При определении потока затрат предлагается учитывать дополнительные затраты: плату за кредит, инфляцию и риск, а при других оценках – отказаться от учета всех этих факторов. Ошибка (∆Ф) при определении абсолютной величины полных затрат в текущих ценах в результате составит и может увеличиваться в зависимости от представления оценщиков о рискованности данных инвестиций и уровне ожидаемой инфляции:

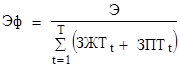

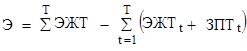

Для оценки доходов от реализации инвестиционного проекта дисконтирование недопустимо, поскольку при этом оказывают влияние факторы инфляции, что уменьшает величину ожидаемых доходов на величину платы за капитал и риск инвестиций[423]. Применение методического подхода, предлагаемого ЮНИДО, имеет следующие недостатки: - не может служить основой для оценки эффективности инвестиционных проектов; - не обеспечивает выбора варианта инвестиций, обеспечивающего рост объемов производства на единицу производственных затрат; - не выделен критерий экономической оценки наиболее эффективного варианта инвестиций; - применение этой методики не позволяет определить реальный срок окупаемости инвестиций; - исключает возможность денежной оценки интеллектуальной собственности и формирования рыночных цен на научно-техническую продукцию. Все вышеприведенные методы оценки эффективности инвестиционно-инновационных проектов нацеливают инвестора исключительно на достижение максимальных финансовых результатов (прибыль, рентабельность, ликвидность, оборачиваемость капитала и др.), в то время как модернизация и технологическое обновление производства в основе которого заложена полезность (потребительская стоимость) достижений научно-технического процесса и новой техники требует методики полезностной эффективности нововведений, учитывающей экономию живого труда в качестве главного критерия эффективности. Методика полезностной эффективности нововведений[424] (ЭФ) основана на законе потребительской стоимости (введена в научный оборот российским ученым В.Я. Емельевым) с использованием формулы:

где Э – полезностный эффект oт использования нововведения, чел./ч. Полезностный эффект от использования техники представляет собой абсолютную экономию совокупного (живого и прошлого) труда за весь срок ее эксплуатации, вычисляемую по выражению:

где t – порядковый номер периода (месяца, года) эксплуатации нововведения; Т – количество периодов эксплуатации нововведения; ЭЖТt – экономия живого труда, достигнутая в t-м периоде эксплуатации нововведения, чел./ч; ЗЖТt – затраты живого труда, связанные с эксплуатацией нововведения в t-м периоде (труд операторов, наладчиков и т. д.), чел./ч; ЗПТt, – затраты овеществленного (прошлого) труда, связанные с содержанием и эксплуатацией нововведения в r-м периоде (расход энергии, смазки и т. п., а также амортизация первоначальной стоимости нововведения), чел./ч. Полезностный эффект от использования технического нововведения отражает общий объем совокупного (живого и прошлого) труда, который позволяет сэкономить это новшество в процессе его производственного использования за весь срок эксплуатации. Полезностная эффективность показывает, сколько человеко-часов живого труда позволяет высвободить из народного хозяйства каждый человеко-час затрат совокупного (живого и прошлого) труда, израсходованного на создание и текущую эксплуатацию оцениваемой новой техники. Если достигнутая экономия превышает обеспечившие ее возникновение затраты (Э>1), то техническое нововведение является эффективным. Для сопоставления всех видов трудовых затрат в рамках выражений (1) или (2) они должны быть переведены в человеко-часы простого труда. На это указывал российский ученый П.А. Родионенков, что и реализовано в предложенной нами методике. Отличие в методиках заключается в том, что мы предлагаем не живой труд учитывать стоимостным показателем — годовым фондом оплаты труда, а наоборот, прошлый труд из системы стоимостных измерителей переводить в систему трудовых единиц. При этом в качестве обозначенного «общего знаменателя», на наш взгляд, необходимо использовать не 1 руб., а 1 чел./ч. простого труда, и именно в этих единицах вести все расчеты, связанные с определением полезностного эффекта и эффективности новой техники. Для использования предложенной нами методики необходимо решить задачу выражения затрат живого и прошлого труда и достигаемой экономии живого труда в человеко-часах простого труда. Приведение указанных показателей к «общему знаменателю» и их выражение в человеко-часах простого труда осуществляется: для затрат живого труда (ЗЖТ) методом редуцирования с использованием тарифных коэффициентов из Единой тарифной сетки по выражению:

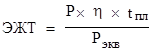

где R количество основных рабочих (операторов), обеспечивающих функционирование новой техники, чел.: ki, — тарифный повышающий коэффициент i-го основного рабочего. tпл, — годовой фонд рабочего времени новой техники, ч; N — количество вспомогательных и обслуживающих рабочих, чел.; kj, — тарифный повышающий коэффициент j-го вспомогательного (обслуживающего) рабoчего; tнорм — время обслуживания новой техники j-м вспомогательным (обслуживающим) рабочим, ч.; Для затрат прошлого труда (ЗПТ) с использованием часовой тарифной ставки работника 1-го квалификационного разряда по выражению

где РСЭО — годовые расходы на текущую эксплуатацию и содержание оборудования, включал его годовую амортизацию, руб.; ТЭ — годовой расход топлива и энергии, необходимых для функционирования новой техники (при условии, что TЭ не включен в РСЭО), руб.; ВСМ — годовой расход вспомогательных сырья и материалов, необходимых для функционирования новой техники — смазки, обтирочного материала, охлаждающей жидкости и т, п. (при условии, что ВСМ не включен в РСЭО), руб.; ЧТС1 — часовая тарифная ставка работника I-го квалификационного разряда, руб./чел./ч.; для экономии живого труда (ЭЖТ) с использованием одного из двух изложенных ниже подходов: первый — на основе прямого сопоставления производительности труда работника, выполняющего аналогичную работу вручную, с приложением исключительно мускульной энергии и применением простейших средств труда по выражению:

где ПТm, — часовая производительность технического фактора производства в натуральном исчислении, ед./ч (т/ч, м3/ч. м2/ч и т. п.); ПТР — часовая производительность работника, выполняющею аналогичную работу вручную, ед./чел./ч (т/ч, м3/ч. м2/ч и т. п.); kзам — показатель замещения, отражающий, какое количество работников, выполняющих работу вручную, позволяет высвободить использование техники, чел. Прямое сопоставление производительности труда (выработки) работника и техники возможно и целесообразно при анализе дискретных производственных (технологических) процессов, связанных с непосредственным выполнением техникой технологических операций, которые человек принципиально может выполнить вручную, с помощью механической энергии собственных мускулов при достаточно большом количестве исполнителей. Однако для анализа аппаратурных производственных процессов, которые, как правило, протекают без непосредственного участия человека и требуют не механической, а световой, тепловой, химической, электрической энергии, данный метод прямого сопоставления неприемлем: второй — с использованием энергетического (мощностного) эквивалента занятого простым трудом работника по выражению:

где Р — полная мощность новой техники. кВт;

Рэкв — энергетический (мощностной) эквивалент занятого простым трудом человека. Таким образом, при проведении модернизации и технологического обновления производства с помощью вышеприведенной методики можно просчитать высвобождение из производственных процессов простого (неквалифицированного) труда, что будет способствовать гуманизации производства. Реализация инвестиционных проектов, связанных с созданием новых или реконструкцией, техническим перевооружением (переоснащением) действующих предприятий или производств, требует осуществления ряда мер по приобретению, аренде, отводу и подготовке земельных участков под застройку, проведению инженерных изысканий, разработке проектной документации на строительство или реконструкцию зданий и сооружений, приобретению технологического оборудования, проведению пусконаладочных работ, обеспечению создаваемого (переоснащаемого или перепрофилируемого) предприятия (производства) необходимыми кадрами, сырьем, комплектующими изделиями, организации сбыта намеченной к производству продукции. Осуществление указанных мер во взаимосвязи по времени и организационно-технологическим соображениям является инвестиционным процессом. Важным условием при планировании инвестиционного процесса технического перевооружения (переоснащения) и оценки эффективности инвестиций является расчет и сравнение объема инвестиций и будущих доходов. Поскольку инвестирование производства и получение доходов производятся в разные периоды, особенно с разными периодами инвестирования, то возникает проблема их сопоставимости. Показатели оценки экономической эффективности инвестиций в научных исследованиях объединяются в две группы: - показатели, основанные на дисконтированных оценках; - показатели, основанные на учетных оценках. Показатель эффективности инвестиций, то есть дисконтирование дохода чистого приведенного эффекта основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений их деятельности в течение планируемого периода. Поскольку поступление денежных средств распределяется во времени, то он должен быть дисконтирован с помощью коэффициента r, устанавливаемого инвестором исходя из ежедневного процента возврата инвестиций. В данном случае критериями эффективности проекта служат следующие показатели: денежная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV), рассчитываемые по следующим формулам:

где: Pk – годовой доход от инвестиций в k-м г. (k = 1,2,3,…n); n – количество лет, в течение которых инвестиции будут приносить доходы.

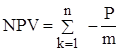

Если при инвестировании NP>0, то проект эффективен, в случае, когда NPV<0, проект неэффективен, а если NPV=0, проект не прибыльный, но и неубыточный. При инвестировании технического перевооружения и технологического переоснащения по окончании периода реализации проекта, если планируется поступление дохода от ликвидации демонтированного оборудования или высвобождения оборотных средств, эти поступления также необходимо учесть в доходах соответствующих периодов. Если инвестиционный проект строительной организации предполагает осуществление в течение m лет, то формула чистого приведенного эффекта NPV принимает следующий вид:

где: i – планируемый уровень инфляции. В практической деятельности предпринимательских структур важное значение имеет свойство показателя NPV, используемое при планировании капиталообразующих инвестиций, возможность его суммирования по различным проектам, позволяет дать интегрированную оценку инвестиционного портфеля предприятия в целом за длительный период. Основным показателем эффективности капиталообразующих инвестиций является рентабельность, рассчитываемая по формуле: где PI – рентабельность капиталообразующих инвестиций

Если при инвестировании PI>1, проект эффективен; PI<1, проект неэффективен; PI=1, проект ни прибыльный, ни убыточный. В этом случае под нормой рентабельности капиталообразующих инвестиций (IRR) понимают значение коэффициента дисконтирования, при котором величина NPV проекта равна нулю IRR = r, при котором NPV = f(r) = 0. Показатель нормы рентабельности является максимально допустимым относительным уровнем расходов, которые могут быть инвестированы в проект технического перевооружения, технологического переоснащения. Если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает инвестиционный проект убыточным[425]. В инвестиционном проекте базой для сравнения нормы рентабельности при планировании является цена авансированного капитала (СС), которая отражает сложившийся в организации минимум возраста на вложенный в его деятельность капитал (рентабельность) и рассчитывается по формуле средней арифметической взвешенной по всем источникам внешнего финансирования. В случаях если: IRR>СС, проект включается в план; IRR<СС, проект следует отвергнуть; а если IRR=СС, проект не является ни прибыльным, ни убыточным. Сроком окупаемости является количество лет, в течение которых инвестиция возвратится инвестору в виде чистого дохода. механизм расчета срока окупаемости (РР) зависит от равномерности распределения планируемых доходов, получаемых от реализации инвестиции. В практической деятельности наиболее прост вариант, где доход распределяется по годам равномерно. В этом случае срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода: PP = IC / Pk, (5.24) Реализация инвестиционного проекта технического перевооружения, технологического переоснащения возможна, когда доход от инвестиции по годам срока окупаемости распределяется неравномерно. В таком случае, срок окупаемости будет рассчитываться прямым подсчетом числа лет, в течение которых инвестиции будут погашены кумулятивным доходом РР = n, при котором ∑ Pk ³ IС. Такой подход планирования возврата инвестиций имеет недостатки показателя срока окупаемости в связи с тем, что не учитывается наличие доходов за пределами срока окупаемости и различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением ее по годам. При расчете экономической эффективности капиталообразующих инвестиций необходимо учитывать следующие особенности: коэффициент эффективности инвестиций определяется по показателю чистой прибыли (балансовая прибыль за минусом платежей в бюджет, осуществляемых из прибыли); при расчете коэффициента эффективности инвестиций не производится дисконтирование дохода. В проекте реального инвестирования коэффициент эффективности инвестиций (ARR) рассчитывается по формуле:

где: PN – среднегодовая чистая прибыль от реализации инвестиции, руб.; IC – величина исходной инвестиции, руб.; РV – денежная величина дисконтированного дохода руб. В процессе планирования инвестиционной деятельности коэффициент эффективности инвестиции сравнивается с коэффициентом рентабельности авансированного капитала, который рассчитывается делением общей чистой прибыли по предприятию на общую сумму средств, авансированных в его деятельности. На наш взгляд, коэффициент эффективности инвестиций имеет такие же недостатки, как и показатель срока окупаемости инвестиций, т.е. не учитывает наличие доходов в пределах срока окупаемости и не учитывает особенностей различных инвестиционных проектов. Выбор наиболее эффективных инвестиционных проектов проводится на основе комплексного анализа всех вышерассмотренных показателей их эффективности. При оценке экономической эффективности инвестиционных проектов на основе вышерассмотренных критериев возможны различные выводы о целесообразности их включения в план. Согласно показателям чистого приведенного эффекта (NPV), рентабельности инвестиций (PI) и нормы рентабельности инвестиций (IRR) проекты могут быть отклонены как неэффективные, а согласно показателям срока окупаемости (РР) и коэффициент эффективности инвестиций (ARR) принят к реализации. При инвестировании технического перевооружения, технологического переоснащения производства рекомендуется руководствоваться следующими соображениями: - между показателями эффективности инвестиционных проектов существуют определенные взаимосвязи, которые необходимо учитывать при комплексной оценке если: NPV> 0, то IRR > СС; Р1>1; если NPV< 0, то IRR < СС; РК1; если NPV = 0, то 1RR = СС; Р1=1; - при выборе инвестиционного показателя определяется наиболее важный с точки зрения стратегии организации показатель и по нему осуществлен выбор единственного проекта; - на основе привлечения информации формулируются дополнительные критерии, которые отражают требования стратегии организации к инвестиционной политике. Экономическая оценка эффективности инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения денежных средств и других капиталов с целью их увеличения. При всех прочих благоприятных характеристиках проектов (увеличение числа рабочих мест и занятости населения, повышение степени освоенности территории, улучшение экологической обстановки и др.) они не будут приняты к реализации, если не обеспечат: - - возмещение вложенных сумм денежных средств и других капиталов в результате создания новых предприятий, производств или их модернизации, технического переоснащения и реализации производимых на них товаров, продукции или услуг; - - получение прибыли, обеспечивающей рентабельность инвестиций не ниже желательного для инвесторов уровня; - - окупаемость инвестиций в пределах срока, приемлемого для инвестора. Определение возможности достижения вышеназванных экономических результатов при осуществлении реальных инвестиционных вложений и является основной задачей оценки любого конкретного инвестиционного проекта. Указанная задача является достаточно сложным и ответственным этапом при принятии решений, связанных с инвестированием, что усугубляется следующими обстоятельствами. Во-первых, инвестиционные вложения могут осуществляться и в разовом порядке при создании новых предприятий, и неоднократно повторяться на всем протяжении осуществления производственно-хозяйственной деятельности существующими предприятиями как реинвестиционный процесс и как процесс по диверсификации производства на действующих предприятиях и т.д. Во-вторых, получение результатов от инвестирования в связи с длительностью сроков осуществления инвестиционных проектов реального инвестирования (как правило, год и более) имеет относительно вероятностный характер и растянуто по времени. В-третьих, в связи с длительностью сроков реализации проектов реального инвестирования в процессе их осуществления весьма вероятны изменения внешней среды осуществления экономической деятельности (изменение налоговой системы, финансово-кредитной политики государства, условий землепользования и т.п.). В итоге, указанные обстоятельства могут привести к существенным отклонениям фактических результатов инвестирования от расчетных. В исследуемой организации осуществляющей реконструкцию и техническое перевооружение газотранспортной системы, было израсходовано 8 млн. руб., в том числе: - строительно-монтажные работы 3 млн. руб.; - машины и оборудование 4,5 млн. руб.; - прочие 0,5 млн. руб. В результате этого, денежные поступления (чистая прибыль плюс амортизационные отчисления) по годам за расчетный период составляют следующие цифры представленные в таблице 5.10. Таблица 5.10. Денежные поступления за расчетный период

Определим срок окупаемости с использованием различных методов. Определяем срок окупаемости без учета дисконтирования денежных поступлений: - на основе среднегодовой величины денежных поступлений, среднегодовая величина денежных поступлений составит: - 1,2+1,8+2,0+2,5+1,5 / 5 = 1,8 млн. руб.; - срок окупаемости 5/1,8=2,78 года; - на основе нарастания денежных средств по годам до достижения величины капитальных вложений. В этом случае срок окупаемости составит 3 года, так как за эти годы накапливается достаточная сумма денежных средств для покрытия капитальных вложений (1,2 + 1,8 + 2,0) = 5 млн. руб. Срок окупаемости с учетом дисконтирования денежных поступлений нами представлен в следующем виде:

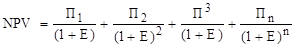

где: П1 – чистая прибыль; Е – норматив приведения затрат к единому моменту времени – норма дисконта. Дисконтированные суммы денежных поступлений по годам составят: - первый год 1,2/1,0+0,2 =1,0 млн. руб., - второй год 1,8/(1,0+0,2)2 =1,25 млн. руб., - третий год 3/(1,0+0,2)3 =1,16 млн. руб., - четвертый год 2,5/(1,0+0,2)4 =1,2 млн. руб., - пятый год 1,5/(1,0+0,2)5 =0,6 млн. руб., На основе среднегодовой величины денежных поступлений. Среднегодовая величина дисконтированных денежных поступлений составит: 1,0+1.25+1,16+1,2+0,6/5 = 1,042 млн. руб.;

где: К – капитальные вложения, которые были необходимы для реализации проекта; DПч, – прирост годовой чистой прибыли, полученной в результате реализации проекта; На основе нарастания дисконтированных денежных поступлений до момента покрытия капитальных вложений: самым объективным сроком окупаемости является Ток = 4,65 года. При определении общего влияния реальных инвестиций на экономические результаты работы компании необходимо учитывать не только эффект операционного рычага, но и финансового. Сущность финансового рычага заключается в том, что возникает возможность использовать дополнительный капитал, который был создан в результате инвестиций и взятый в долг под фиксированный процент, для получения более высокой рентабельности, чем уплаченный процент. В формализованном виде сущность финансового рычага можно представить следующей формулой: R = R0 + DR (5.27) Эту же формулу можно написать следующим образом:

где: R – рентабельность собственного капитала после вложения инвестиций; R0 – рентабельность собственного капитала до вложения инвестиций; Ир – объем вложенных инвестиций; Кс – собственный капитал до вложения инвестиций; i – проценты за кредит, взятый для финансирования инвестиций; г – экономическая рентабельность; Сн – ставка налога на прибыль, долл. В формуле 4.11 величина DR представлена следующим образом:

В первом варианте эффект финансового рычага отсутствует, поскольку компанией «Тюментрансгаз» используется лишь собственный капитал; во втором – его влияние определяется следующим образом: ∆R = (1 — 0,3) × (30 % — 20 %) × 400/1100 = 2,5 %. [416] Семёнова, А. Управление инновационными процессами // Экономист. -2005. -№5. С.47-53.[417] Завлин П.Н., Васильев А.В. Оценка эффективности инноваций. – М.: Бизнес-Пресса, 1998, 216 с. [418] Нанансов, А. М. Теоретические основы технологии выбора наиболее эффективного варианта строительного проекта // Строит. мат., оборудование, технологии XXI века. — 2005.- №2.- С.82 [419] Асаул А.Н., Песоцкая Е.В., ТомиловВ.В. Оценка эффективности предпринимательской деятельности // Гуманитарные науки. СПб., 1997. № 2. [420] Амалиев Т. Ч. О многомерности подходов и оценке состояния строительного комплекса России. // Экономика строительства. — 1997. — №2.; Каменецкий, М. И. Управление реализацией инвестиционного проекта — аспект экономико-математического моделирования // Экономика стр-ва. — 2004. — № 5. — С. 2-14.; Старинский В. Н. Оценка стоимости предприятия как имущественного комплекса. Курс лекций. – СПб.: Изд-во С.-Петерб. ун-та, 2003 [421] Каменецкий, М. И. Управление реализацией инвестиционного проекта — аспект экономико-математического моделирования // Экономика стр-ва. — 2004. — № 5. — С. 2-14.; Котляренко В., Шабалин А. Исследование рисков инвестирования в организацию оценки имущественных комплексов. Метод обеспечения доходности собственной предпринимательской деятельности оценщиков”. Инвестиции в России, №3-4,1997 . [422] Ванд Л.Э. Методы оценки проектных решений в строительстве. -М., 1975. – 190 с. [423] Асаул А.Н., Песоцкая Е.В., ТомиловВ.В. Оценка эффективности предпринимательской деятельности // Гуманитарные науки. СПб., 1997. № 2. [424] Дадеркина, Е. Оценка эффективности новой техники (полезностный подход) //Экономист. -2008. -№5. С.78-81. [425] Ванд Л.Э. Методы оценки проектных решений в строительстве. -М., 1975. – 190 с.

|

||||||||||||||||||||||||||||||||||||||||||

(5.2)

(5.2)

(5.3)

(5.3) (5.4)

(5.4)

(5.5)

(5.5) (5.6)

(5.6) (5.12)

(5.12) (5.14)

(5.14) (5.15)

(5.15) (5.16)

(5.16) (5.19)

(5.19) (5.21)

(5.21) (5.22)

(5.22) (5.25)

(5.25)