«Управление и Оптимизация Производственного Предприятия»

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Менеджмент корпорации и корпоративное управление СПб.: Гуманистика, 2006. Раздел 2. Формирование эффективного корпоративного развития и управления Глава 6. Формирование корпоративной собственности в украине 6.3. Оценка эффективности деятельности акционерных обществ (на примере Волынского региона) В регионе по состоянию на 01.01.2005 г. количество организаций, изменивших форму собственности, составляет 738 единиц. При этом, путем продажи акций открытых акционерных обществ образовано 255 единиц, из которых наибольшая часть приходится на предприятия промышленности – 135 единиц (что составляет 52,9 %). Для исследования корпоратизации регионального рынка наиболее целесообразным представляется проведение детального анализа эффективности функционирования открытых акционерных обществ промышленности (См. Табл. 6.11).

Таблица 6.11. Перечень открытых акционерных обществ Волынской области

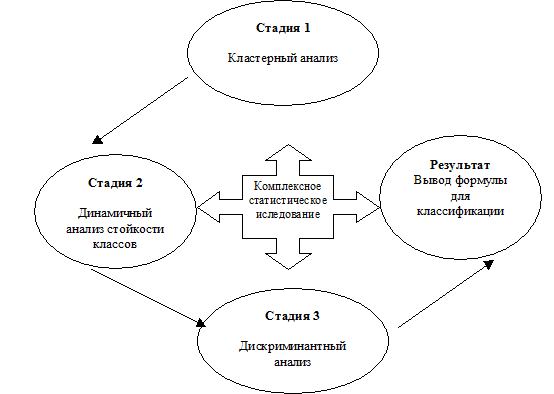

Эффективность хозяйственной и финансовой деятельности акционерного общества в условиях трансформации экономики страны определяется, в первую очередь, его финансовым состоянием. Именно финансовое состояние предприятия наиболее полно характеризует его успех как в производственной сфере, так и в отношениях со смежниками, партнерами, банками, инвесторами. Особое значение приобретает своевременная объективная оценка финансового состояния предприятий акционерной формы собственности, поскольку каждый собственник не должен пренебрегать потенциальными возможностями увеличения прибыли (дохода). Финансовое состояние – это комплексное понятие, которое является результатом взаимодействия всех элементов системы финансовых отношений предприятия и характеризуется размещением и использованием финансовых ресурсов и источников их формирования. Критериями оценки служат финансовые коэффициенты, которые отображают конкурентоспособность акционерного предприятия, его потенциал в деловом сотрудничестве и оценивают, в какой мере гарантированы экономические интересы самого предприятия и его партнеров по финансовым и других экономическим отношениям. Стойкое финансовое состояние формируется в процессе экономической деятельности акционерного общества. Определение его на ту или другую дату помогает ответить на вопрос, насколько правильно предприятие управляло финансовыми ресурсами на протяжении периода, который предшествовал этой дате, как оно использовало имущество, какова структура этого имущества, насколько рационально оно объединяло собственные и заемные источники финансирования, какова отдача производственного потенциала. Целями оценки финансового состояния акционерного общества являются поиск резервов повышения рентабельности производства и укрепление коммерческого расчета как основы стабильной работы предприятия и выполнение им обязательств перед бюджетом, банком и другими учреждениями. В условиях становления рыночной экономики в Украине возникла острая потребность в разработке методики расчета такого интегрального показателя финансового состояния предприятия, который бы аккумулировал в себе, с одной стороны, зарубежный опыт, а с другой – особенности отечественной экономики этого периода. Есть ряд известных методик расчета некоторых интегральных показателей финансовой деятельности предприятий, которые применяются в зарубежной практике. В частности, выделяют следующие показатели: Z – счет Э. Альтмана, рейтинговое число Р. Сайфуллина и Г. Кадикова, показатель платежеспособности Р. Таффлера, интегральный РА – коэффициент[175]. Z-счет Альтмана представляет собой модель, которая применяется для определения вероятности банкротства предприятия в краткосрочной перспективе (2-3 года). Индекс Альтмана – это функция от некоторых показателей, которые характеризуют экономический потенциал предприятия, накопленный им за текущий период. В целом виде индекс кредитоспособности (Z -счет) выглядит таким образом. Z = 3,3 х К1 + 1,0 х К2 + 0,6 х К3 + 1,4 х К4 + 1,2 х К5, (3,1) (6.1) где Z – показатель вероятности банкротства (значение Z -счет Альтмана); К1 – рентабельность активов, рассчитанная по балансовой прибыли; К2 – отдача всех активов, т.е. отношение выручки от реализации продукции предприятия к общей стоимости активов; К3 – коэффициент покрытия по рыночной стоимости собственного капитала или отношение рыночной стоимости капитала к краткосрочным обязанностям; К4 – рентабельность активов по нераспределенной прибыли (реинвестированной прибыли предприятия); К5 – судьба оборотных средств в активе баланса предприятия, т.е. отношение текущих активов к общей сумме активов. Результаты многозначных расчетов соответственно модели Альтмана показали, что общий показатель Z может принимать значение в пределах [- 14, + 22]. Причем те предприятия, для которых Z > 2,99, попадает в число финансово стойких, предприятия для которых Z < 1,81, являются нерентабельными, а интервал [1,81 - 2,99] представляет зону неопределенности. Однако данный показатель имеет ряд недостатков, а именно индекс кредитоспособности Альтмана не учитывает ни динамический характер экономики Украины, ни особенности модели развития Украины. Методика комплексной сравнительной рейтинговой оценки финансового состояния предприятия, которая может использоваться в целях классификации предприятия по уровню риска, может некредитоспособным. Для определения рейтинговой оценки авторами было предложено использовать 5 показателей, которые характеризуют финансовое состояние предприятия. В результате, для определения рейтингового числа используется формула: R = 2 х х1 + 0,1 х х2 + 0,08 х х3 + 0,45 х х4 + х5 (6.2) где R – рейтинговое число; х1 – коэффициент обеспечения собственными средствами (нормативное значение равное 0,1); х2 – коэффициент текущей ликвидности (нормативное значение равное 2); х3 – интенсивность оборота авансового капитала, которая характеризует объем реализованной продукции, приходящийся на одну единицу денежных средств, вложенных в деятельность предприятия (нормативное значение равное 2,5); х4 – коэффициент, который представляет собой отношение прибыли от реализации до величины выручки от реализации (нормативное значение косвенно обусловлено уровнем учетной ставки Центрального банка России); х5 – рентабельность собственного капитала – отношение балансовой прибыли к собственному капиталу (нормативное значение которого равняется 0,2). При полном отношении финансовых коэффициентов модели (3.2) нормативным значениям рейтинговое число будет равняться 1. Если рейтинговое число, рассчитанное для конкретного предприятия, имеет низшее значение равное единице, то финансовое состояние этого предприятия считается неудовлетворительным. Модель Р.С. Сайфуллина и Г.Г. Кадикова, основана на эмпирически рассчитанных финансовых коэффициентах, которые отображают деятельность русских предприятий, а значит, не учитывает промышленные особенности предприятий Украины. Кроме того, расчет этих показателей основан на фактических данных о банкротстве компаний, тогда как их качественные аспекты не отображают реальное состояние дел. Расчет модели платежеспособности Таффлера осуществляется по формуле: Z = С0 + С1 Х1 + С2 Х2 + С3 Х3 + С4 Х4 (6.3) где Х1 – (прибыльность) – прибыль к уплате налога /текущие обязательства; Х2 – (состояние оборотного капитала) – текущие активы /общая сумма обязательств; Х3 – (финансовый риск) текущие обязательства /общая сумма активов; Х4 – (ликвидность) – отсутствие интервала кредитования; С1 ,...... С4 – соответственно равные 53, 13, 18, 16 % – коэффициенты, которые определяют пропорции уравнения в процентном выражении. Данный выборочный подсчет соотношений типичен для определения таких ключевых измерений деятельности корпорации, как прибыльность, соответствие оборотного капитала необходимому уровню, финансовый риск и ликвидность. Но для того, чтобы этот интегральный показатель деятельности предприятия применялся к условиям экономики Украины, необходима его модификация – выбор новой расчетной базы. Причем, из значительной степени уверенности можно сказать, что при использовании новой выборки пропорции модели изменятся[176]. Интегральный РАS – коэффициент (Perfomans Analysys Score) также является трансформированной версией Z-коэффициента и позволяет исследовать деятельность компании в динамике. Изучение данного РА-коэффициента, приняв значение как ниже, так и выше критического уровня, дает возможность определить моменты спада и подъема компании. Соответственно, РАS-коэффициент – это относительный уровень деятельности компании, выведенный на основе ее Z-коэффициента за определенный отчетный период (в большинстве – год) и выраженный в процентах от 1 до 100. Анализ подхода к оценке вероятности банкротства, основанного на счету РАS-коэффициента, показал, что сама методика в условиях Украины может использоваться, тогда как в качестве расчетной базы Z-счет Альтмана использовать невозможно. На основе вышеизложенного можно сделать вывод о том, что существующие в наше время количественные методики расчета интегральных показателей финансового состояния и прогнозирования вероятности банкротства обладают ограниченной сферой использования в условиях Украины. Многие из них несут мало полезной информации для инвесторов или кредиторов, а некоторые нуждаются в серьезной модернизации. С целью максимально возможного устранения рассмотренных недостатков в настоящей работе предлагается для углубления качественно-финансового анализа корпоративной собственности ввести совокупность его финансовых характеристик. В литературе по этому вопросу перечислены разные блоки финансовых показателей. Согласно проведенным исследованиям, для целей объективной оценки корпоративной собственности наиболее оптимальными являются следующие показатели: - чистые активы корпорации; - ликвидность; - платежеспособность; - рентабельность. Чистые активы компании. Чистые активы – это величина, обусловленная вычитаниям из суммы активов организации, принятых к расчету, суммы ее обязательств, принятых к расчету. К активам, которые принимают участие в расчете, относятся: - основные средства и другие необратимые активы; - оборотные активы. К пассивам, которые принимают участие в расчете, относятся: - статьи раздела ІV пассива баланса, которые характеризуют обязательства организации (целевые, финансирование и поступление); - статьи разделов V и VІ пассива баланса, которые отображают долгосрочные и краткосрочные обязательства банкам и другим юридическим и физическим лицам; расчеты и другие пассивы.[177] Ликвидность. Под ликвидностью понимается способность предприятия сформировать такой портфель своих активов (дома, сооружения, ценные бумаги, средства, оборудование и т.д.), чтобы он мог бы в необходимый срок быть преобразован в больше ликвидные формы для выполнения предприятием своих обязательств. Ликвидность вместе с платежеспособностью характеризуют надежность предприятия. Платежеспособность. Одним из важнейших критериев финансового состояния предприятия является оценка его платежеспособности, под которой принято понимать способность предприятия рассчитываться по своим внешним обязательствам. Динамика платежеспособности предприятия устанавливается по изменениям показателя чистого оборотного капитала, который определяется как разность между всеми оборотными активами и краткосрочными обязательствами. Таким образом, платежеспособность предприятия – это отношение собственных средств предприятия к валюте баланса. Наиболее надежным партнером считается предприятие со стабильным значением платежеспособности, поскольку оно может отвечать по своими обязательствам, расширять масштабы своей деятельности. Рентабельность. Стойкое функционирование предприятия зависит от его способности приносить достаточный объем дохода (прибыли). Эта способность влияет на платежеспособность предприятия. Рентабельность предприятия – это основной показатель эффективности его работы. В целом, результативность деятельности любого предприятия может оцениваться с помощью абсолютных и относительных показателей. Относительные показатели практически не поддаются влиянию инфляции, поскольку представляют собой разные соотношения прибыли и вложенного капитала (собственного, инвестированного, заемного и т.д.). Экономическое содержание значений показателей рентабельности заключается в том, что они характеризуют прибыль, получаемую из каждого рубля средств (собственных или заемных), вложенных в предприятие. Для целей исследования корпоративных объектов собственности наиболее оптимальным представляется использовать показатель рентабельности активов, который равняется отношению чистой прибыли к валовым активам. В качестве практической основы в нашей работе используются данные финансовой отчетности ведущих предприятий Волынской области за период 2002-2004 года. В основу технологии дифференциации положенная методика комплексного статистического исследования, которая описана ниже. Методика разработки инструментов дифференциации корпораций (акционерных обществ) по классам финансового потенциала может быть сформулирована в виде комплексного трехстадийного статистического исследования (КСІ) (См. Рис. 6.11.), которое проводилось на основе вторичной информации о финансово-хозяйственной деятельности предприятий за период с 2002 по 2004 гг. (балансов и отчетов о финансовых результатах)[178]. На первой стадии исследования будет выполнена первичная обработка данных, представленных значениями основных показателей финансового состояния предприятий. В качестве статистического инструмента на данном этапе использовался кластерный анализ. Целью кластерного анализа является выделение в исходных многомерных данных таких однородных подмножеств, чтобы объекты в середине групп были подобны одно другому, а объекты разных групп – неподобны. Под «сходством» в данном случае понимается близость объектов в многомерном пространстве признаков, и задача сводится к выделению в этом пространстве натуральных сосредоточений объектов (кластеров), которые и считаются однородными группами.

Таким образом, кластерный анализ разрешает разделить всю исследовательскую выборку на классы по такому принципу: акционерные общества, которые объединены в один класс, владеют приблизительно одинаковым финансовым потенциалом, тогда как между отдельными классами наблюдается существенная разница в показателях. Таким образом, результатом данного этапа КСД является распределение предприятий по группам на каждый момент времени исследовательского периода (2002-2004 года). На второй стадии комплексного статистического исследования будут выполненные такие процедуры: - сопоставление результатов кластерного анализа в динамике; - анализ того, насколько полно динамика полученных кластеров отвечает общей экономической тенденции Украины в периоды, которые рассматриваются; - выявление стойких кластеров, то есть тех групп акционерных обществ, которые на протяжении рассматриваемого периода, сохранили определенные качества. Это в свою очередь, является необходимым условием подбора аналитических функций, значения которых могут максимально адекватно идентифицировать объект (свободно выбранную корпорацию). Результат данного этапа КСД: выявление стойких групп корпораций – носителей индивидуальных качеств.

Таблица 6.12. Расчет основных финансовых показателей

Результаты, которые были получены при применении кластерного анализа данных о финансовом состоянии проанализированных предприятий Волынской области показанные ниже. Проведенный анализ показал, что все предприятия выбранной группы довольно четко разделяются на 3 группы на основе значений 5 финансовых коэффициентов. Перейдем к детальному анализу результатов для каждого из рассмотренных периодов. По данным таблицы 6.13 распределим предприятия по трем кластерам.

Таблица 6.13 Распределение предприятий

Таблица 6.14 Типичные характеристики кластеров (вербальное описание данных табл. 3.10). 2003 г.

Обобщая данные таблицы, отметим, что все предприятия исследованной группы, с учетом динамики кластеров и их характеристик, нужно распределить по классам финансового потенциала (или классам краткосрочной кредитоспособности). Каждому из выделенных классов краткосрочной кредитоспособности по результатам анализа был определен уровень риска невозвращения кредита, а соответственно, и уровень текущего финансового потенциала (Табл. 6.15).

Таблица 6.15 Характеристика классов финансового потенциала

На основе результатов статистического анализа формируется распределение предприятий выбранной группы по классам финансового потенциала (Табл. 6.16). Таблица 6.16. Распределение предприятий исследовательской выборки по классам финансового потенциала за 2002-2004 гг.

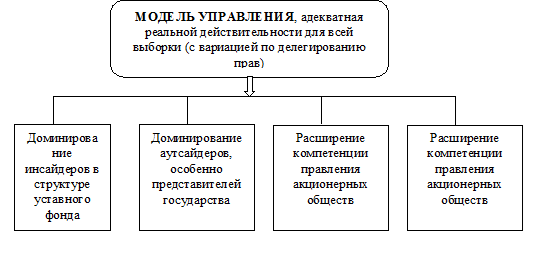

На основании данных таблицы можно сделать вывод, что большинство открытых акционерных обществ, нами исследованных, характеризуются низкими показатели хозяйственной и финансовой деятельности, а потому относятся к классу неустойчивых. Наиболее успешным является класс, к которому относятся относительно финансово «стойкие» предприятия, характеризующиеся средним значением привлеченного капитала, нормальным уровнем рентабельности, средним или высоким значением выручки от реализации, и текущая деятельность которых в достаточной степени обеспечена собственными оборотными средствами. Класс «неопределенный финансовый потенциал» объединяет предприятия, которые характеризуются низкой (пассивной) деловой активностью, низким уровнем оборотного капитала, которые почти не используют внешние источники финансирования. Третий класс является наиболее сложным для идентификации корпорации, так как здесь, скорее всего, имеет место «скрытая» деловая активность: если предприятие попадает в этот класс, необходимо рассматривать дополнительные финансовые показатели его деятельности. Сравнение существующих моделей управления в акционерных обществах, которые принадлежат исследовательской выборочной группе, позволяет сделать вывод о том, что наилучшей модель корпоративного управления в АО в настоящее время в Украине имеет такие параметры (См. Рис. 6.12): - численное преимущество инсайдеров в структуре установленного фонда; - преобладание внешних акционеров и представителей государства в составе наблюдательного совета; - расширение компетенции правления акционерных обществ; - минимальное распределение полномочий в области контроля и осуществления операций.

Рис. 6.12. – Модель управления акционерными обществами, адекватная реальной действительности

Анализ финансового состояния акционерных обществ дал возможность распределить их по однотипным классам, которые характеризуются показателями финансовой устойчивости: средним значением привлеченного капитала, показателями ликвидности, платежеспособности, уровнем рентабельности. А именно: была выявлена принадлежность открытых акционерных обществ к трем типам классов: «стойкие», «неустойчивые» и «неопределенный финансовый потенциал». Если в первом случае, общество – финансово стабильные и характеризуются высокими финансовыми показателями, то показатели акционерных обществ второй и третьей групп являются неутешительными. Результаты проведенного исследования выявили ряд проблем управления и организации экономической деятельности акционерных обществ в Волынской области. Одной из важнейших проблем является неэффективное управление корпоративной собственностью принадлежащей анализируемым акционерным обществам.

[175] Козак В. Г. Аналіз фінансового стану акціонерних товариств / В. Г. Козак. -К. : Аграрна наука, 2000.

[176] Козак В. Г. Аналіз фінансового стану акціонерних товариств / В. Г. Козак. -К. : Аграрна наука, 2000.

[177] Булатов, А. Н. Методические инструменти комплексной оценки экономической эффективности корпоративного управления на промышленных предприятиях Российской Федерации : дис. канд. экон. наук. -Казань 2001. – 161с [178] Козак В. Г. Аналіз фінансового стану акціонерних товариств / В. Г. Козак. -К. : Аграрна наука, 2000. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||