«Управление и Оптимизация Производственного Предприятия»

|

|

|

|

|

Корпоративные ценные бумаги как инструмент инвестиционной привлекательности компаний Под ред. д.э.н., профессора А.Н. Асаула. – СПб: АНО «ИПЭВ», 2008. -288с. Глава 2. Корпоративные ценные бумаги 2.2. Акции – основной источник собственного капитала акционерного общества 2.2.2. Эмиссия и формирование стоимости акций. Следует различать понятия «эмиссия» и «выпуск акций». Выпуск акций – это зарегистрированная в установленном порядке совокупность акций одного эмитента с одним государственным регистрационным номером, которые могут иметь разные условия эмиссии, но предоставлять одинаковые права. Эмиссия акций – совокупность действий эмитента по поводу осуществления подписки на акции, т. е. осуществленные эмитентом мероприятия от принятия решения о выпуске акций до регистрации выпуска акций. Иными словами, уставный капитал связан спонятием выпуска акций, а процедура его формирования – с эмиссией. Таким образом, эмиссия и выпуск собственных акций для акционерных обществ, в первую очередь, связаны с формированием собственного капитала, воплощенного на данном этапе в уставном капитале. Процесс эмиссии включает следующие этапы: 1) принятие общим собранием акционерного общества решения о размещении ценных бумаг; 2) принятие эмитентом (утверждение советом директоров) решения о выпуске ценных бумаг; 3) подготовку проспекта эмиссии ценных бумаг; 4) регистрацию выпуска и проспекта эмиссии (осуществляется Федеральной комиссией по рынку ценных бумаг – ФКЦБ); 5) раскрытие информации, содержащейся в средствах массовой информации; 6) изготовление сертификатов ценных бумаг; 7) размещение эмиссионных ценных бумаг; 8) регистрацию отчета об итогах выпуска ценных бумаг; 9) раскрытие информации, содержащейся в отчете-сообщении, в средствах массовой информации; 10) регистрацию изменений в уставе. Основные этапы осуществления первой эмиссии акций в открытых и закрытых акционерных обществах Украины представлены на рис. 2.16. Проспект эмиссии ценных бумаг содержит три раздела: 1) данные об эмитенте; 2) данные о финансовом состоянии эмитента; 3) сведения о предстоящем выпуске ценных бумаг. Согласно Гражданскому кодексу Украины от и Закону Украины «О ценных бумагах и фондовом рынке» от 23 февраля 2006 г. № 3480-IV акционерные общества имеют право выпускать только именные акции двух типов – простые и привилегированные акции, причем доля последних в уставном капитале акционерного общества не должна превышать 25%. Акция имеет номинальную стоимость не ниже 1 коп. Простые акции не подлежат конвертации в привилегированные акции или прочие ценные бумаги акционерного общества. Привилегированные акции дают возможность их владельцам получить гарантированные дивиденды в виде фиксированного процента и номинала акции и в виде твердой абсолютной суммы. Владельцам их акций дивиденды выплачиваются после владельцев облигаций, до владельцев обыкновенных акций. Данная бумага не дает права на управление компанией, а в отдельных выкупить, эти акции у их владельцев по заранее установленным ценам, например, в связи с неожиданным ростом их курсовой стоимости. Выкупаются и обыкновенные акции, но по другим причинам: для предотвращения поглощения другой фирмой; когда менеджеры пытаются убедить акционеров и инвесторов в том, что акции недооценены на рынке, в результате чего цены на эти бумаги резко возрастают. В некотором смысле привилегированные акции можно охарактеризовать как бесценную облигацию. Они, как и облигации, могут содержать условия их конвертируемости в другие ценные бумаги, как правило, в обыкновенные акции. Акции обычно не хранятся на руках у владельцев, даже если они выпущены в бумажной форме. Признано более удобным право акционера на долю в собственности акционерной компании фиксировать в форме единого сертификата, в котором указаны имя инвестора и количество принадлежащих ему акций. Такой сертификат вместе с данными о владельце регистрируется в учетных книгах компании. Процесс обращения акции отражается в виде погашения сертификатов прежних владельцев и выдачи других сертификатов новым акционерам. Сертификат не следует путать с бланком акции: Акция дает ее владельцу право на получение некоторой части прибыли акционерного общества в виде дивидендов. Обыкновенные акции не имеют гарантированных дивидендов, поскольку все вопросы, связанные с их выплатой, решает совет директоров компании. Он может отменить выплату дивидендов, признав целесообразным инвестирование прибыли в производство, чтобы акционерное общество не закончило отчетный период с убытком. Но этот недостаток обыкновенной акции компенсируется очень важным преимуществом: возможностью ее владельца голосовать на собраниях акционеров.

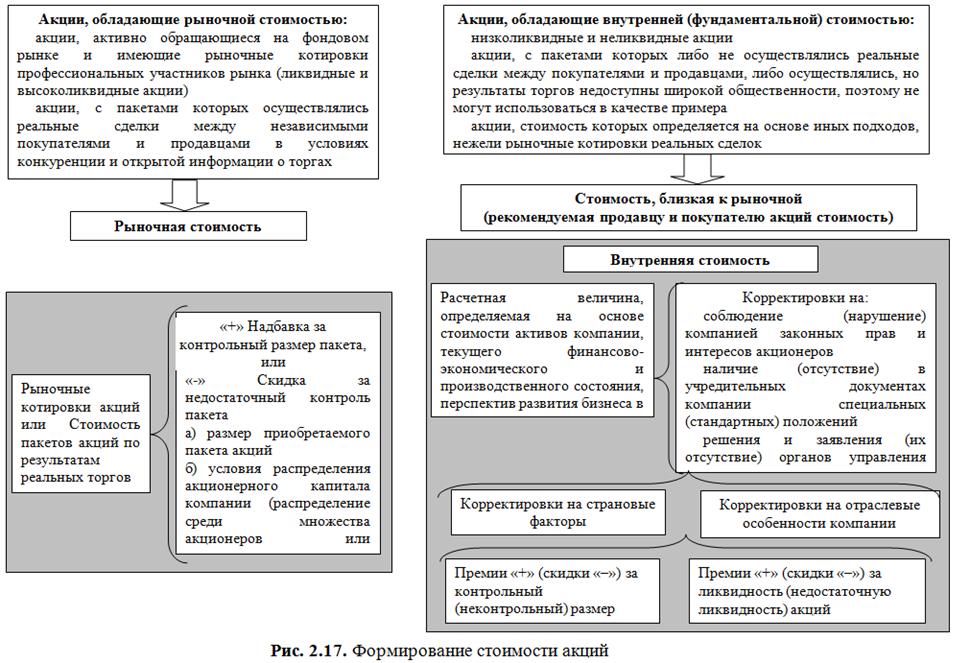

Больше обыкновенных акций на руках – больше власти в компании. Однако при ликвидации акционерного общества, к примеру, в результате банкротства владельцы обыкновенных акций получают остатки розданного кредиторами имущества в последнюю очередь. Ответственность за удачное руководство бизнесом в конечном итоге ложится на его собственников – акционеров. важнейшей характеристикой акции, как и любого вида товара, является ее цена. Различают несколько разновидностей цен на акции. Номинальная стоимость (в этом случае традиционно применяется термин «стоимость», но не в абстрактном, научном смысле) указывается на самой акции, но какого-либо значения в расчетах ее номинальной стоимости не имеет. Она используется для целей учета. В некоторых странах, например в США, акции могут выпускаться без номинальной стоимости. Для того чтобы провести их по бухгалтерским счетам, используют так называемуюобъявленную стоимость, которая отражается (объявляется) в проспекте эмиссии. Рыночная (курсовая) стоимость – важнейшая разновидность денежной оценки ценной бумаги, поскольку именно она используется при покупке и продаже акций. Чаще всего эта цена определяется как базированный доход. Например, если акция дает твердые годовые дивиденды в 100 руб., а норма ссудного процента (например, рефинансирования Центрального банка) равна 12% годовых, курсовая стоимость бумаги составит 500 руб.: (100 руб. Кроме того, рыночная цена акции, как и любой ценней бумаги, отражает компромисс для ее владельца между риском вложения в нее и ожидаемыми дивидендами. Особо следует выделить так называемую действительную стоимость акции. Она имеет значение для инвестора, цель которого – получение дивиденда, и определяется исходя из ожидаемых, т. е. пpoгнозируемых, доходов в виде дивидендов. Такую бумагу инвестор рассматривает как капитал, приносящий проценты. Действительная стоимость сравнивается с курсом (рыночной ценой) акции, и в результате делается вывод о целесообразности ее приобретения или дальнейшего владения. Рыночная стоимость акции[69] – это стоимость, формирующаяся на организованном и открытом фондовом рынке в условиях конкуренции под влиянием множества факторов макро- и микроуровня и устраивающая продавцов и покупателей акций, результат множества сделок независимых продавцов и покупателей. Рыночная стоимость – это денежная величина, за которую предполагается переход акций из рук в руки в результате коммерческой сделки, на определенную дату, при этом имеется в виду, что каждая из сторон действует разумно, располагая всей необходимой информацией и без принуждения. Для формирования рыночной стоимости акций необходимо соблюдение ряда условий: - рынок акций должен быть организованным и информация о выставляемых котировках и событиях, происходящих на фондовом рынке, должна быть доступна всем заинтересованным лицам; - должно быть множество независимых участников рынка акций, так как ограниченное число участников скорее всего будет устанавливать манипулятивные цены, формируемые под воздействием ограниченного числа факторов; - участники рынка должны действовать без принуждения, принимая во внимание множество факторов макро- и микроуровня; - инфраструктура рынка должна обеспечивать всем участникам рынка соблюдение законности и принятых норм делового оборота; Рыночной стоимостью обладают: - акции, активно обращающиеся на фондовом рынке и имеющие рыночные котировки профессиональных участников фондового рынка; - акции, с пакетами которых осуществлялись реальные сделки между независимыми покупателями и продавцами в условиях конкуренции и открытой информации о торгах. Для компаний, чьи акции не обращаются или ограниченно обращаются на фондовом рынке (низколиквидные/неликвидные), процесс формирования стоимости акций существенно отличается от процесса формирования стоимости свободно обращающихся акций. Это связано с тем, что, как правило, информация о состоянии капитала и финансово-хозяйственной деятельности таких компаний является закрытой и доступна лишь ограниченному кругу лиц: менеджменту компаний; стратегическим акционерам, владеющим контрольными пакетами акций; государственным органам, осуществляющим контроль и надзор за деятельностью акционерного общества, а также специализированным организациям, например, банкам, в которых открыты счета, аудиторам-консультантам. Низколиквидные и неликвидные акции обладают только внутренней (фундаментальной) стоимостью, являющейся основой для определения стоимости, близкой к рыночной. Внутренняя (фундаментальная) стоимость акций формируется под влиянием внутренних факторов акционерного общества: стоимости активов, текущего производственного и финансово-экономического состояния. Внутренняя стоимость рассчитывается независимым оценщиком на базе индивидуальных знаний, профессионального мастерства и жизненного опыта, является его экспертной оценкой на определенную дату и позволяет определить стоимость, близкую к рыночной, так называемую рекомендуемую стоимость.Рекомендуемая стоимость – это величина, полученная расчетным путем и не прошедшая процедуру торгов между покупателем и продавцом в условиях конкуренции и равнодоступности информации, поэтому она не является рыночной стоимостью (это стоимость, близкая к рыночной) ивыступает основанием для принятия решений о сделке с акциями. Внутренней (фундаментальной) стоимостью обладают: - низколиквидные и неликвидные акции; - акции, с пакетами которых либо не осуществлялись реальные сделки между покупателями и продавцами, либо осуществлялись, но результаты торгов недоступны широкой общественности, поэтому не могут использоваться в качестве примера; - акции, стоимость которых определяется на основе иных подходов, нежели рыночных котировок или реальных сделок. Например, при выходе одного из учредителей из состава ЗАО выкупная стоимость его доли определяется не на основе рыночных котировок, которые отсутствуют, а в соответствии с действующим законодательством по балансу – методом чистых активов. Такую сделку нельзя считать рыночной. Формирование рыночной стоимости акций акционерного общества (см. рис. 2.17) – это процесс, происходящий Это находит отражение в изменении участниками фондового рынка котировочных цен на акции. Участники рынка акций покупают и продают корпоративные акции лишь по той цене, которая, по их мнению, отражает наиболее точную стоимость в каждый конкретный момент времени. Рыночная цена акций включает всю информацию уже случившихся событий на фондовом рынке, а также информацию о предстоящих событиях, объявленных публично или ставших известными в результате доступа к инсайдерской информации.

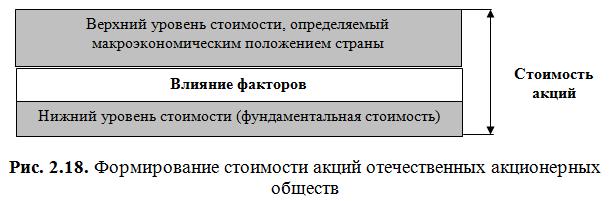

Необходимо обратить внимание на тот факт, что акции не только инвестиционный актив, но как титул деловой собственности на капитал акционерной компании, выраженный имуществом и другими активами, предоставляют акционерам-инвесторам и определенные права, наличие которых позволяет собственнику акций не только управлять деятельностью акционерной компании но и получать часть прибыли в виде дивидендных выплат (см. § 2.3). Таким образом, с одной стороны, акции компаний интересны для инвесторов как форма фиктивного капитала акционерного общества, отражающего рыночную стоимость всей совокупности имущественных и других активов акционерной компании, а с другой – акции предоставляют их владельцам определенные права. Перечень этих основных прав представлен в Приложении 14. Подводя итог, можно сказать, что рыночная стоимость акций российских компаний – это паритет цен между продавцами и покупателями акций, причем верхняя граница стоимости определяется и формируется факторами макроуровня, характеризующими финансово-экономическую ситуацию в стране, а нижняя граница стоимости акций формируется стоимостью активов, финансово-экономическим положением и перспективами развития бизнеса акционерной компании, корректируясь на факторы микроуровня.[70] Наглядное представление данного процесса представлено на рис. 2.18.

[69] В российском законодательстве понятие рыночной стоимости акций раскрывается ст. 3 ФЗ РФ № 135-ФЗ «Об оценочной деятельности в Российской Федерации» от 29 июля 1998 г., с последними изменениями и дополнения, а также ст. 3 стандарта оценки № 20-05-96. [70] Минасов О. Ю. Формирование рыночной стоимости акций российских предприятий: Дис. … канд. экон. наук. М., 2002. 195 с. |

||

100%) 12%. Курсовая стоимость акции зависит также от спроса и предложения, которые определяются трудно предсказуемой рыночной конъюнктурой.

100%) 12%. Курсовая стоимость акции зависит также от спроса и предложения, которые определяются трудно предсказуемой рыночной конъюнктурой.