«Управление и Оптимизация Производственного Предприятия»

|

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

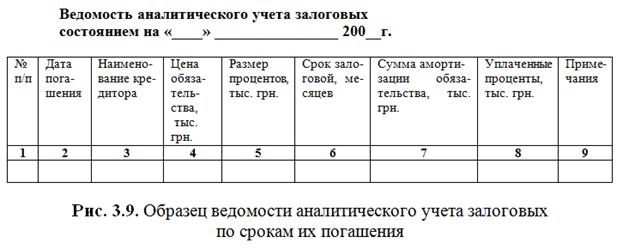

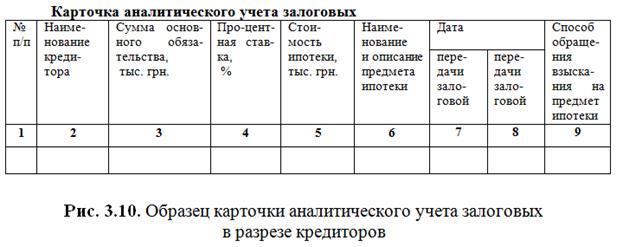

Корпоративные ценные бумаги как инструмент инвестиционной привлекательности компаний Под ред. д.э.н., профессора А.Н. Асаула. – СПб: АНО «ИПЭВ», 2008. -288с. Глава 3. Бухгалтерский учет корпоративных ценных бумаг в Украине 3.3. Бухгалтерский учет операций с долговыми ценными бумагами 3.3.3. Аналитический учет залоговых. Относительно новым видом долговых ценных бумаг является залоговая[105], появление которой в украинском учете связано с принятием Закона Украины “Об ипотеке” от 05.06.2003 г. № 898-ІV. Данный Закон вступил в силу с 01.01.2004 года. Согласно ст. 20 Закона Украины “Об ипотеке”, залоговая – это долговая ценная бумага, удостоверяющая безусловное право ее владельца на выполнение должником основных обязательств, при условии, что они подлежат выполнению в денежной форме, а в случае невыполнения основного обязательства – право обратить взыскание на предмет ипотеки.[106] Залоговая оформляется, если ее выпуск предусмотрен ипотечным договором. При этом, если содержание залоговой не отвечает содержанию ипотечного договора и договора по основному обязательству, залоговая имеет преимущество. Итак, можно утверждать, что залоговая весомее договора по основным обязательствам и ипотечного договора. Единственным препятствием для оформления залоговой является невозможность определения суммы долга по основным обязательствам на момент составления ипотечного договора. Передача залоговой новому ее владельцу (индоссату) осуществляется путем передаточной надписи (индоссамента), причем старый собственник (индоссант) обязан письменно сообщить об этом должнику. Предметом ипотеки являются объекты недвижимости.[107] Одними из основных реквизитов залоговой являются: содержание и размер основного обязательства, срок и порядок его выполнения; способ обращения взыскания на предмет ипотеки, если он предусмотрен ипотечным договором. Стоимость основного обязательства включает цену обязательства и доход кредитодателя. Ценой обязательства в этом случае является сумма средств, предоставленная кредитодателем должнику, а ее размер не может превышать 70 процентов от оценочной стоимости предмета ипотеки. Основное обязательство по такому договору об ипотечном кредите подлежит амортизации путем постепенного уменьшения его стоимости вследствие внесения платежей по договору об ипотечном кредите. Цена основного обязательства уменьшается на сумму таких платежей, которую кредитодатель зачислил в погашение задолженности должника по цене обязательства.[108] Итак, платежи по залоговой состоят из двух частей: процентной – платы за пользование ипотечным кредитом и амортизационной – погашение кредита. Амортизационные платежи могут быть плановыми или досрочными, полными или частичными. Плановая амортизация – это постепенное погашение обязательства таким образом, что до конца срока ипотечного кредита баланс погашается, в отличие, например, от корпоративных облигаций, когда на протяжении всего срока обращения облигации выплачивается только купон (проценты), а баланс (номинал) погашается после истечения срока. Стоимость предмета ипотеки определяется по соглашению сторон или путем экспертной оценки в случаях, установленных законом или договором. Говоря о случаях оценки объектов недвижимости, установленных Законом, заметим, “Об оценке имущества, имущественных прав и профессиональной оценочной деятельности в Украине” № 2658-ІІ от 12.07.2001 г., что до 1 января 2004 г. Закон устанавливал обязательность оценки имущества в случае его залога, однако с 1 января 2004 года такая обязательность сохранилась только для государственного и коммунального имущества. Что касается остального имущества, необходимость его оценки определяют стороны ипотеки по договоренности. Передача залоговой кредитору у компании-должника может осуществляться актом приемки-передачи ценных бумаг, образец которого приведен в Приложении 10. Аналитический учет залоговых, с целью повышения достоверности и полноты учета, надо вести в ведомости аналитического учета залоговых по срокам их погашения (Рис. 3.9), а на каждого кредитора (по ипотечному кредиту) – завести отдельную карточку аналитического учета залоговых (Рис. 3.10). В дальнейшем информация может быть обобщена в разделе 2 Журнала 3 «Учет расчетов с бюджетом, долгосрочных и текущих обязательств”, типовая форма которого предложена приказом Министерства финансов Украины от 29.12.2000 г. № 356.

Залоговая составляется в письменной форме в одном экземпляре на бланке стандартной формы, установленной ГКЦБФР, регистрируется в органах государственной власти и передается ипотекодержателю. Залоговая подлежит передаче должнику в случае надлежащего выполнения им основного обязательства. Нахождение залоговой у должника свидетельствует о выполнении основного обязательства, если не будет доказано противоположное. В случае выполнения основного обязательства должником находящаяся у него залоговая аннулируется. В связи с вышеизложенным, для повышения достоверности и аналитичности учета залоговых необходимо открыть к счету 32 “Ценные бумаги, предназначенные для обращения” отдельный субсчет 325 “Залоговые”, по дебету которого будут показываться операции по выпуску и погашению залоговых, а по кредиту – передача их кредитору и аннулирование. Одновременно целесообразно открыть дополнительный субсчет к счету 50 “Долгосрочные займы” – 507 “Ипотечные кредиты”. Соответственно, при получении ипотечного кредита и передаче ипотекодержателю залоговой в учете будут проведены следующие записи: Дт 325 “Залоговые” Кт 507 “Ипотечные кредиты” Дт 311 “Текущие счета в национальной валюте” Кт 325 “Залоговые”. Поскольку объект недвижимости, являющийся предметом ипотеки, остается на балансе ипотекодателя и он продолжает владеть и пользоваться им и получать от его использования продукцию, доходы, а также возмещать затраты на его приобретение за счет амортизационных отчислений, то ипотекодержатель имеет право контролировать состояние предмета ипотеки. То есть ипотекодатель обязан не допускать ухудшения состояния предмета ипотеки и не эксплуатировать его свыше норм обычной амортизации, проводить текущий ремонт, застраховать его, если иное не предусмотрено условиями договора и т. п.[109] В связи с вышеизложенным, нами предлагается основные средства, находящиеся в ипотеке, необходимо учитывать на отдельном субсчете 110 “Основные средства в ипотеке”: Дт 110 “Основные средства в ипотеке” Кт 101 “Земельные участки” Кт 103 “Дома и сооружения”. Периодически (ежемесячно или ежеквартально – в зависимости от того, какой период указан в залоговой) ипотекодатель погашает часть своего основного обязательства: 1) амортизированная часть основного обязательства: Дт 507 “Ипотечные кредиты” Кт 311 “Текущие счета в национальной валюте” 2) процентная часть: Дт 951 “Проценты за кредит” Кт 684 “Расчеты по начисленным процентам” Дт 684 “Расчеты по начисленным процентам” Кт 311 “Текущие счета в национальной валюте” В договоре об ипотечном кредите и в залоговой может быть инфляционное предостережение, то есть обусловленный сторонами договора об ипотечном кредите способ сохранения реальной стоимости денежных требований и доходов кредитодателя. Такое предостережение должно обеспечивать индексацию платежей по договору об ипотечном кредите при уплате основного обязательства.[110] Для отражения в учете индексации платежей по договору об ипотечном кредите осуществляется запись: Дт 952 “Прочие финансовые расходы” Кт 507 “Ипотечные кредиты”. В случае выполнения должником основного обязательства ипотекодержатель возвращает ипотекодателю залоговую, которую последний аннулирует. Одновременно предмет ипотеки списывается на соответствующий счет основных средств. В учете данные операции будут иметь вид: 1) погашение залоговой: 2) последний взнос на погашение ипотечного кредита и получение залоговой: Дт 325 “Залоговые” Кт 311 “Текущие счета в национальной валюте” 3) аннулирование залоговой: Дт 507 “Ипотечные кредиты” Кт 325 “Залоговые” 4) списание предмета ипотеки на счет основных средств: Дт 101 “Земельные участки” Дт 103 “Дома и сооружения” Кт 110 “Основные средства в ипотеке” В случае невыполнения или ненадлежащего выполнения должником основного обязательства и в других случаях, предусмотренных законодательством об ипотеке, ипотекодержатель имеет право обратить взыскание на предмет ипотеки. Основанием для обращения взыскания на предмет ипотеки являются три документа: решение суда, исполнительная надпись нотариуса и договор об удовлетворении требований ипотекодержателя. Для ипотекодателя передача предмета ипотеки для удовлетворения требований кредитора является процессом реализации основных средств. Соответственно, у ипотекодателя возникает валовой доход, налоговое обязательство по НДС, а стоимость предмета ипотеки должна быть не ниже уровня обычных цен. Ипотекодержатель реализует предмет ипотеки. Распределение выручки от продажи предмета ипотеки производится между ипотекодержателем и прочими лицами, имеющими зарегистрированные права на предмет ипотеки в порядке их приоритета и согласно размеру их требований. Остаток выручки возвращается ипотекодателю. В Табл. 3.1 приведены основные бухгалтерские проводки, которые необходимо осуществлять при учете залоговых как долговых ценных бумаг. Таблица 3.1 Бухгалтерские проводки, рекомендованные авторами для учета залоговых как долговых ценных бумаг

Долговые ценные бумаги становятся неотъемлемым атрибутом рынка ценных бумаг, важным источником финансирования производства, оказывают содействие росту деловой активности, что определяет их важное место в современном учете. [105] См. § 2 настоящей книги. [106] Закон України “Про іпотеку” № 898-ІV від 05.06.2003 р. // Податки та бухгалтерський облік. – 2003. - № 79.- С. 3-20. [107] Подробнее см. А.Н. Асаул – СПб.: Питер, 2004. – 512 с. [108] Закон України «Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати» № 979-IV від 19.06.2003 р. // Офіційний вісник України. – 2003. - № 30. – С. 31-89. [109] Закон України “Про іпотеку” № 898-ІV від 05.06.2003 р. // Податки та бухгалтерський облік. – 2003. - № 79.- С. 3-20. [110] Закон України «Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати» № 979-IV від 19.06.2003 р. // Офіційний вісник України. – 2003. - № 30. – С. 31-89. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||