«Управление и Оптимизация Производственного Предприятия»

|

|

|

|||||||||||

|

Краткосрочная финансовая политика Конспект лекций. Таганрог: Издательство НОУ ВПО ТИУиЭ, 2010. 4. Управление дебиторской задолженностью 4.2. Механизмы предотвращения возникновения дебиторской задолженности Существует ряд приемов и способов предотвращения неоправданного роста дебиторской задолженности, обеспечения возврата долгов и снижения потерь при их невозврате. Для этого необходимо: - избегать дебиторов с высоким риском неоплаты, например покупателей, представляющих организации, отрасли или страны, испытывающие серьезные финансовые трудности; - периодически пересматривать предельную сумму отпуска товаров (услуг) в долг исходя из финансового положения покупателей и своего собственного; - при продаже большого количества товаров немедленно выставлять счета покупателям, с тем чтобы они получили их не позднее чем за день до наступления срока платежа; - определять срок просроченных платежей на счетах дебиторов, сравнивая этот срок со средним по отрасли, с данными у конкурентов и с показателями прошлых лет; - при предоставлении займа или кредита требовать залог на сумму не ниже величины дебиторской задолженности по предстоящему платежу, пользоваться услугами учреждений и организаций, взыскивающих долги при наличии поручительства; - гасить задолженность путем зачета, т.е. предоставления встречного однородного требования, замены первоначального обязательства другим или предоставления иного исполнения долговых обязательств; - продавать долги дебиторов банку, осуществляющему факторинговые операции, или другим организациям на основе договора цессии, если потери от невозвращенного долга существенно меньше, чем средства, которые необходимо потратить на его взыскание; - обменивать дебиторскую задолженность на акции или доли участия в уставном капитале предприятия-должника в целях усиления своего влияния в его бизнесе. Конечно, в первую очередь необходимо не допускать необоснованной задолженности, роста не оплаченных в срок и безнадежных к возврату долгов. Важную роль здесь играет избранная форма расчетов между поставщиками и покупателями. Для дебиторов с наибольшей степенью риска следует применять предоплату отпущенной продукции или предлагать аккредитивную форму расчетов. Предварительная оплата стоимости сделки - наиболее выгодный для поставщика способ расчетов, так как не только гарантирует полную оплату, но и позволяет использовать в обороте денежные средства покупателя до того времени, пока товар станет его собственностью. Для покупателя-плательщика, наоборот, этот метод расчета невыгоден, поскольку приводит к существенному отвлечению денежных средств из собственного оборота. Компромисс интересов, как уже отмечалось ранее, может достигаться путем предоставления ценовых скидок за предварительную оплату. Несомненные преимущества для поставщика предоставляет аккредитивная форма расчетов. Аккредитив как условное денежное обязательство, принимаемое банком по поручению плательщика, не нуждается в поручительстве, гарантирует своевременность платежа при предъявлении необходимых документов по отгрузке отпуску товаров. Вместе с тем, как и при предоплате, при этой форме расчетов происходит отвлечение денежных средств покупателя, величина которого зависит от суммы сделки и срока действия аккредитива. Чаще всего расчеты с помощью аккредитивов используются при поставках по импорту и экспорту. Эффективным средством сокращения потерь от задержки заказчиком расчетов с поставщиками является факторинг - финансирование факторинговой компанией (как правило - банком) поставщика под уступку денежного требования к заказчику[34]. Фактически банк кредитует поставщика под залог права требования долга: сразу после заключения соглашения банк переводит на счет поставщика от 70 до 90% от суммы долга, а остальную часть - от 10 до 30% за вычетом процентов за кредит и комиссионного вознаграждения перечисляют после инкассации задолженности. Ставка процента за кредит не отличается от обычной ставки по краткосрочным кредитам, а размер комиссионного вознаграждения составляет от 1 до 3% от суммы долга. Если факторинговое обслуживание банком предприятия-поставщика осуществляется на постоянной основе, то ставка комиссионного вознаграждения обычно устанавливается близко к низшей границе интервала. Что касается процентов за кредит, то они не отличаются от процентов по любым другим долговым обязательствам (займам, кредитам), относятся к внереализационным расходам в установленном порядке и уменьшают облагаемую налогом прибыль. А комиссионное вознаграждение представляет собой плату за услуги банка, которые состоят в анализе и оценке требований поставщика к заказчикам (должникам), контроле за осуществлением платежей, переводе полученных средств на счет поставщика, и другие услуги, предусмотренные факторинговым соглашением. В отличие от платежей процентов за кредит комиссионное вознаграждение, как и оплата иных услуг, облагается НДС. Процедура классического факторинга с полным набором услуг представлена на рисунке 6.

Рис. 6. Схема классического факторинга 1. — продавец поставляет товар покупателю. На счетах-фактурах продавца содержится надпись, уведомляющая о том, что он должен произвести платеж в пользу факторинговой компании покупателя; 2. —копии счета-фактуры и транспортного документа направляются факторинговой компании продавца; 3. —факторинговая компания продавца оплачивает продавцу до 70-90% от суммы поставки за приобретенную дебиторскую задолженность; 4. — факторинговая компания продавца переуступает дебиторскую задолженность факторинговой компания покупателя; 5. — факторинговая компания покупателя, как владелец дебиторской задолженности должна взыскать сумму долга и, в случае неплатежа со стороны покупателя, принять на себя риск неплатежа и заплатить факторинговой компании продавца; 6. — покупатель производит оплату своей факторинговой компании; 7. — факторинговая компания покупателя переводит платеж покупателя в пользу факторинговой компании продавца или, в случае неплатежа покупателя, осуществляет гарантийный платеж; 8. — факторинговая компания продавца зачисляет продавцу оставшуюся часть от суммы поставки за вычетом факторинговых комиссий. Факторинговые компании могут быть совмещены и в одну компанию (рис. 7).

Рис.7. Схема прямого факторинга 1. поставка товара покупателю; 2. переуступка долга фактору; 3. финансирование в размере до 70-90% от суммы поставки; 4. процедура взимания задолженности; 5. оплата поставки; 6. перевод оставшейся части суммы поставки за вычетом комиссии фактора. Такая практика может использоваться в случаях, когда контрагенты расположены близко друг к другу, либо когда осуществляются сделки с проверенными покупателями, которые показали себя аккуратными плательщиками. Отмечу, что в большей части, факторинговая операция выгодна поставщикам, так как ускоряет оборот средств, не требуя при этом существенных затрат. Форфейтинг, как форма среднесрочного финансирования, заключается в покупке, как правило, кредитным учреждением платежного требования продавца, сопровождающейся соглашением об отказе от регресса при неоплате такого требования[35]. Переход требования происходит через уступку требования продавца (форфейтиста) банку (форфейтеру), чаще всего на основе векселя, выставляемого импортером в пользу продавца и индоссированного им без обеспечения, с пометкой «without recourse» (без права регресса). Покупатель этих требований берет на себя коммерческие риски, связанные с неплатежеспособностью покупателя, без права регресса этих документов на прежнего владельца. Форфейтирование применяется, как правило, при поставках оборудования на крупные суммы с длительной рассрочкой платежа — от 6 месяцев до 5 — 7 лет и содержит гарантию или аваль первоклассного банка, необходимые для переучета векселей. Продавец обращается к рынку форфейтинга в случае, если ему не удается получить гарантию оплаты, или если его контрагент недостаточно кредитоспособен, или если его собственное финансовое положение не позволяет надолго отвлекать средства. Техника проведения форфейтинговой операции такова: продавец, желающий прибегнуть к форфейтингу, сообщает об этом покупателю. Последний должен получить соответствующую гарантию, позволяющую переуступить права по векселю или иному требованию. При этом для форфейтора важно знать следующее: общую сумму операций, форму задолженности, форму обеспечения, сумму и срок погашения, процентную ставку, предмет и цену товара, срок и количество поставок, место платежа[36]. Банк, получая от продавца документы, выплачивает ему определенную сумму денег за вычетом дисконта и комиссии и выдает письменное обязательство, в соответствии с которым продавец не отвечает по требованию в случае его неоплаты. В форфейтинговых операциях, расчет дисконта по векселю или серии векселей на базе дисконтной ставки производится по формуле:

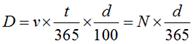

где: D – дисконт (руб.); d – дисконтная ставка (%); t – срок до погашения (дни); v - номинал векселя (руб.)

где N— процентный показатель. Таким образом, введение «процентного показателя» позволяет вместо расчета дисконта по каждому векселю сложить их процентные показатели и рассчитать дисконт всей серии векселей в целом. Расходы, возникающие при операции форфейтирования: - страхование коммерческих рисков; - страхование политического риска и риска перевода; - стоимость рефинансирования и страхования курсового риска. Стоимость страхования всевозможных рисков определяется форфейтером. За несение организационных, административных и прочих расходов форфейтер берет процент с суммы векселя. Преимущества форфейтирования для продавца: - освобождение от условных обязательств; - улучшение показателей ликвидности; - отсутствие процентного риска; - отсутствие риска изменения валютных курсов, а также статуса дебитора, рисков моратория, делькредере[37] и др.; - отсутствие проблем организации кредита и получения платежа и, следовательно, отсутствие соответствующих расходов. Форфейтинговые операции выгодны и для покупателя: при совершении значительных кредитных операций о них всегда сообщается в средствах массовой информации, а при операциях форфейтирования огласка сводится до минимума. Для целей планирования дебиторской задолженности целесообразна ее группировка по признаку возможности управления ею: - формируемая организацией в соответствии с маркетинговой политикой. С учетом финансового состояния организации определяется возможность предоставления заказчику товарного коммерческого кредита. Эта часть дебиторской задолженности поддается четкому планированию на год с разбивкой по кварталам, месяцам, а частично - по конкретным заказчикам; - складывающаяся в процессе делового оборота в результате нарушения заказчиками предусмотренных контрактами сроков платежей. Ее невозможно планировать, но можно прогнозировать исходя из сложившейся динамики. К задачам финансового менеджмента относится поддержание рационального соотношения между уровнем и динамикой дебиторской и кредиторской задолженности. Рациональным следует считать соблюдение следующих соотношений[38]: - общая сумма дебиторской задолженности должна превышать сумму кредиторской задолженности. Это - одно из условий обеспечения финансовой устойчивости предприятия. Кроме того, дебиторская задолженность - важнейший источник погашения кредиторской задолженности. Инкассация дебиторской задолженности по срокам и суммам должна сочетаться с планируемым погашением кредиторской задолженности; - оборачиваемость дебиторской и кредиторской задолженности должна быть сопоставима. Средняя продолжительность одного оборота в днях должна быть меньше, чем продолжительность оборота дебиторской задолженности, а среднее число оборотов дебиторской задолженности (отношение выручки от реализации-нетто к средним остаткам дебиторской задолженности) должно превышать оборачиваемость кредиторской задолженности (отношение себестоимости реализованной продукции к средней сумме остатков кредиторской задолженности). На основе этой группировки и с учетом условий договоров с заказчиками на каждый квартал разрабатывается график ожидаемого поступления средств от реализации. Минимизации просроченной дебиторской задолженности способствует налаживание партнерских отношений с заказчиками, поддержание с ними постоянных связей. К управлению дебиторской задолженностью относится и формирование резерва по сомнительным долгам. Создание резерва должно быть предусмотрено учетной политикой предприятия. Отчисления в резерв по сомнительным долгам относятся к внереализационным расходам и уменьшают облагаемую налогом прибыль[39]. Сумма резерва определяется по результатам инвентаризации дебиторской задолженности на последний день отчетности периода в следующем порядке (таблица 5): Резерв создается по каждому сомнительному долгу, не погашаемому в течение 45 дней, если он не обеспечен залогом, поручительством или банковской гарантией. Таблица 5 Определение размера резерва по сомнительным долгам

При этом общая сумма создаваемого резерва не может превышать 10% выручки от реализации последнего отчетного периода. Резерв используется на покрытие убытков от списания безнадежных, нереальных к взысканию долгов в связи с истечением срока исковой давности (банкротством или ликвидацией организации-должника). Создание резерва смягчает отрицательные последствия списания безнадежных долгов, но не устраняет их. Поэтому предприятиям необходима взвешенная политика финансовых взаимоотношений с заказчиками: предоставлять отсрочку или рассрочку платежа только при наличии уверенности в надежности заказчика; вести картотеку заказчиков и следить за динамикой их финансового состояния; при отсутствии информации от заказчика требовать предоплаты или поручительства. Контрольные вопросы 1. Виды и формы дебиторской задолженности кредита. 2. Способы управления дебиторской задолженностью. 3. Классификация клиентов предприятия по степени их надежности. 4. Основные формы реструктуризации задолженности. 5. Виды услуг оказываемых финансовыми посредниками в рамках факторинга. 6. Резерв, как механизм управления дебиторской задолженностью.

[34] Нормативно-правовая юридическая справочная система «Гарант». Словарь. [35] Нормативно-правовая юридическая справочная система «Гарант». Словарь. [36] Обычно свою заявку продавец отсылает ряду банков, пытаясь выявить наиболее выгодное предложение. [37] В гражданском праве - условие договора комиссии, по которому комиссионер за особое вознаграждение принимает на себя (перед получателем-комитентом) ответственность за исполнение сделки третьим лицом. Таким образом, комиссионер, берущий на себя делькредере, не только продает товары, но и гарантирует их оплату, даже если покупатель оказывается неплатежеспособным. [38] Г. Киперман. Управление дебиторской задолженностью «Финансовая газета. Региональный выпуск», N 12, март 2006 г. [39] Налоговый кодекс РФ, ст. 269 |

||||||||||||

В расчет дисконта, на величину которого будет уменьшена выплата форфейтером по векселям продавцу, может быть введена вспомогательная величина «процентный показатель»:

В расчет дисконта, на величину которого будет уменьшена выплата форфейтером по векселям продавцу, может быть введена вспомогательная величина «процентный показатель»: