«Управление и Оптимизация Производственного Предприятия»

|

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

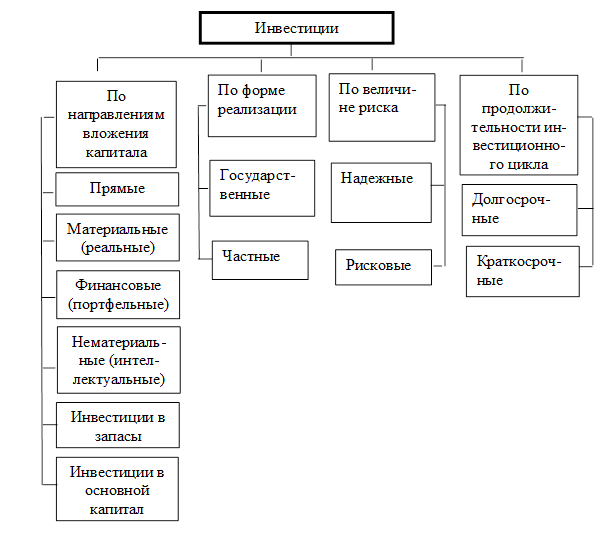

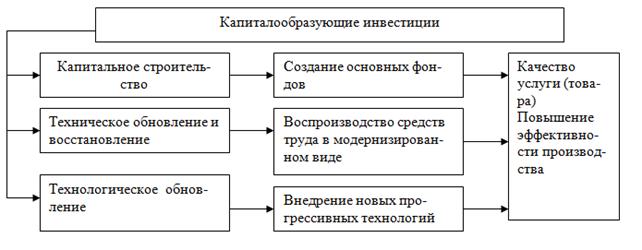

Модернизация экономики на основе технологических инноваций СПб: АНО ИПЭВ, 2008. - 606 с. Глава 4. Инвестиционная деятельность в условиях нестабильности, неопределенности и риска 4.1. Сущность инвестиций и их классификацииИнвестирование — источник инвестиций в основной капитал. Полностью принимать аргументацию В.Б. Перевязкина[349] и добавляя соображения авторов этой книги, отметим что инвестиции являются одним из наиболее важных и дефицитных ресурсов любой национальной экономики. Использование этого инструмента позволяет обновлять, модернизировать, совершенствовать производство, осуществлять структурную перестройку экономики, увеличивать количество действующих рабочих мест, повышать занятость населения, насыщать рынок дешевой и качественной продукцией, повышать конкурентоспособность отечественных товаропроизводителей, что в конечном счете способствует повышению уровня жизни населения и авторитету страны в международных отношениях. Несмотря на то, что понятие «инвестиции» достаточно давно вошло в категориальный аппарат мировой экономической науки, в отечественной экономической литературе долгое время бытовало мнение, что термином, адекватным понятию «инвестиции», является понятие «капитальные вложения». Иными словами, категория «инвестиции» определялась довольно узко: как совокупность затрат, реализуемых в форме долгосрочных вложений капитала в промышленность, строительство, сельское хозяйство, транспорт, торговлю и другие виды экономической деятельности. Поскольку долгосрочные вложения связаны с воспроизводством основного капитала, то понятие «инвестиции» часто отождествляется, с капитальными вложениями. Такой подход к пониманию инвестиций, вряд ли можно считать корректным, поскольку основные фонды не могут нормально функционировать в отрыве от оборотных средств, так как сами по себе не дают ни продукции, ни накоплений. Считать прирост прибыли (дохода) организации только следствием функционирования основных фондов неправомерно. В связи с этим, а также с действием международных стандартов категория «инвестиции» определяется как вложения в основной и оборотный капитал с целью получения дохода[350]. Поскольку еще довольно часто встречаются трактовки, по прежнему связывающие понятие «инвестиции» исключительно с капитальными вложениями, еще раз подчеркнем, что капитальные вложения — лишь одна из форм инвестирования средств для получения дохода. Следует подчеркнуть, что капитальные вложения являются основным звеном инвестиционного комплекса; сопоставление капиталовложений, осуществленных за определенный период времени с уровнем износа основных фондов за тот же период является определенным индикатором состояния экономики: если капиталовложений недостаточно, чтобы заменить потребленный основной капитал, можно говорить о застое или спаде производства. В категорию «инвестиции» принято включать любые вложения, дающие экономический, экологический и социальный эффект, вызывающий, в конечном счете, отдачу в виде экономического эффекта. В соответствии с российским законодательством под инвестициями понимают денежные средства, ценные бумаги, имущество, в том числе имущественные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и или достижения иного полезного эффекта[351]. В экономической литературе под инвестициями, как правило, понимают вложения финансовых и материально-технических средств с целью получения социального, экологического и экономического эффекта. При этом «любая форма инвестирования предполагает вложения капитала в настоящем с целью получения результатов в будущем»[352]. Инвестиции могут трактоваться и как обмен удовлетворения сегодняшних потребностей на удовлетворение этих потребностей в будущем с помощью инвестиционных благ, другими словами, инвестировать — это значит согласиться лишить себя в настоящее время отдельных благ ради надежды получить в будущем доходы и услуги, которые превосходят стоимость этих благ в настоящее время. Реализуется этот обмен во времени благодаря функционированию экономической системы в целом, а сущность инвестирования заключается в формировании материальной основы экономической системы. Инвестиции[353] — сложное экономическое явление. Поэтому дать целостную экономическую характеристику инвестициям — непростая задача. В подтверждение этого приведем ряд типичных определений инвестиций, характерных для российской и зарубежной экономической литературы. Инвестиции — это помещение капитала, денежных средств в какие-либо предприятия, организации, долгосрочные проекты[354]. Инвестиции (капитальные вложения), по финансовому определению, это все виды активов (средств), вкладываемые в хозяйственную деятельность в целях получения дохода (выгоды). По экономическому определению, это расходы на создание, расширение, реконструкцию и техническое перевооружение основного капитала, а также не связанные с этим изменения оборотного капитала[355]. Инвестиции — это затраты, направленные на создание новых, реконструкцию и расширение действующих основных фондов, функционирующих в отраслях материального производства и непроизводственной сферы[356]. Инвестиции — это все виды ценностей, вкладываемые в объекты предпринимательской и других видов деятельности, в результате которой образуется прибыль (доход) или достигается социальный эффект, экологический эффект[357]; - это «использование денег для получения больших денег, для извлечения дохода или достижения прироста капитала, либо того и другого»[358]; - обмен удовлетворения сегодняшних потребностей на удовлетворение их в будущем с помощью инвестирования благ (естественно превосходящих по стоимости вложенные)[359]; - это «затраты на производство и накопление средств производства и увеличение материальных запасов»[360]; - это текущий прирост ценности капитального имущества в результате производственной деятельности данного периода; часть дохода за данный период, которая не была использована для потребления[361]; - это долгосрочное вложение капитала в организации осуществляяющие различные виды экономической деятельности. Становится ясно, что инвестиции — это способ помещения капитала, который должен обеспечить сохранение или возрастание стоимости капитала и принести положительную величину прибыли (дохода) или достичь социального, экологического и экономического эффекта. Важно указать, что свободные денежные средства еще не инвестиции, так как ценность наличных денег может быть «съедена» инфляцией и они не могут обеспечить никакого дохода. Напротив, если ту же сумму денежных средств поместить на депозитный счет в банк, направить на приобретение или строительство, приобретение производственного оборудования и поточных линий организации, вложить в повышение образовательного и культурного уровня персонала и т.д., то все это позволит повысить эффективность производства и даст возможность получить прибыль. В этом случае их можно отнести к категории инвестиций, так как данное вложение гарантирует определенный доход. Все большее инвестиционное значением приобретает крупнейший, но пока еще недостаточно задействованный ресурс — сбережения населения. В истории нашей страны не раз обращались к этому источнику, особенно в неблагополучные и переходные периоды, когда возникала необходимость мобилизации финансовых ресурсов для выхода из кризиса. Проблема активного использования организованных и «чулочных» сбережений населения для инвестиций в настоящее время становится все более актуальной. По оценкам некоторых экономистов, у населения имеется около 60 млрд долл., при этом в банках размещено всего 26 млрд. Объем инвестиций определяется наличием сбережений. Однако это не дает основания для их отождествления и равенства. Для того чтобы накапливать, необходимо часть прибавочного продукта превращать в капитал. Но превращать в капитал можно лишь средства производства и такие предметы, которые способны поддерживать жизнь работников, т.е. жизненные средства. Иначе, инвестиции и сбережения не равны с точки зрения их материально-вещественного эквивалента. При этом важно отметить, что процессы инвестирования и сбережения могут быть разделены между собой и осуществляться различными субъектами. К тому же владельцы сбережений могут быть одновременно и инвесторами, что, безусловно, усложняет анализ рассматриваемых процессов. В экономической науке сбережения представляют собой долю доходов, не предназначенных для расходов на потребление[362]. И именно сбережения могут быть фактически инвестированы, переданы в распоряжение другого хозяйствующего субъекта, нуждающегося в финансовых средствах, или храниться без их прибыльного использования (тезаврирования). Поэтому очевидно, что инвестор может использовать как свои собственные сбережения, так и чужие, а также те и другие одновременно. В силу того, что инвестиции определяются наличием сбережений и финансируются за счет сбережений исходным пунктом в инвестировании является сбережение части доходов. Между доходами и капиталом в его физической и денежной форме существует взаимная связь, которая реализуется при помощи ряда механизмов. В числе финансовых механизмов превращения капитала в доход и дохода в капитал основными являются механизмы потребления капитала (превращение капитала в доходы), превращения доходов в капитал (сохранение капитала и инвестиций), приведения сбережений и инвестиций в равновесие[363]. Само понятие «инвестирование» следует рассматривать с трех точек зрения. В широком смысле слова оно означает приобретение капитала с целью получения дохода. В узком смысле — приобретение средств производства, капиталовложение, использование дохода для увеличения основных фондов, направленных на развитие производства, средств производства. И, наконец, в общеупотребительном понимании — это вложение в ценные бумаги[364]. При определении причин образования капитала и его использования инвестирование противопоставляется потреблению, хотя границы между инвестированием и потреблением размыты, как, к примеру, различие между средствами производства и предметами потребления по критерию долговечности. Поэтому для установления различия необходимо использовать совместно с критериями идентичности хозяйствующего субъекта и критерии назначения товара (ресурса). Хотя и в этом случае различие носит условный характер, поскольку один и тот же товар (ресурс) может представлять и объект потребления для определенного хозяйства, и является объектом инвестирования. Для раскрытия экономического содержания инвестиций важно также иметь в виду два функциональных фактора, образующих основу экономики: материальные потребности общества, и экономические ресурсы (материальные средства — земля, капитал) и людские ресурсы (труд и предпринимательские способности). Процесс производства и накопления этих средств и есть инвестирование. Важно указать и на то, что инвестиции являются базой для стоимостных категорий, таких как деньги, кредит, доход, прибыль, цены. Они отражают все виды ценностей, которые вкладываются в объекты экономической деятельности и в результате вложения которых формируется доход, достигается не только экономический, но и социальный, экологический эффект. Без получения же дохода или достижения положительного эффекта отсутствуют стимулы к инвестированию. Инвестиции могут рассматриваться как ряд этапов трансформации инвестиций в объекты инвестиционной деятельности, причем, каждый этап характеризует преобразование инвестиций по следующей схеме: - ресурсы (блага, ценности) — вложения, что представляет собственно процесс инвестирования как процесс трансформации инвестиций в объекты инвестиционной деятельности; - вложения — прирост капитальной стоимости, обладающей потребительской способностью создавать доход; - прирост капитальной стоимости — получение доходов в результате инвестирования; - доход (или его часть) — новые инвестиционные ресурсы. И затем начинается новый оборот инвестиций. Такой подход позволяет разграничить процессы инвестирования и инвестиционной деятельности, отразить роль накопления (доход–ресурсы) как предпосылки инвестиционной деятельности: полученный доход распределяется на фонды возмещения затрат, накопления и потребления, после чего начинается новый инвестиционный цикл, т.е. движение стоимости от момента аккумуляции денежных средств до момента их возмещения. Для понимания экономического содержания инвестиций важно различать инвестиции, связанные с принятием конкретных инвестиционных решений на микроэкономическом уровне, от инвестиций, реализуемых на макроэкономическом уровне. На макроэкономическом уровне к инвестициям относятся лишь те вложения, которые обеспечивают расширение действующего или создание нового капитала. Такие инвестиции обычно трактуют как часть валового национального продукта, предназначенную для использования в будущем. Вложения же индивидуальных инвесторов, направленные на приобретение или перераспределение уже имеющихся активов, например, на покупку ценных бумаг на вторичном рынке или приобретение уже действующей коммерческой организации либо иных инвестиционных объектов, не являются инвестициями на макроэкономическом уровне[365]. Классификация видов инвестиций не только способствует более успешному их изучению, но и дает профессионалам единые ориентиры. Признаки классификации инвестиций, являющиеся основой для группировок, различны, потому как единого типологического критерия, интегрирующего влияние всех факторов, нет. На практике применяют несколько критериев, дающих обоснованное представление о категории «инвестиции». Чаще всего в качестве критериев для выделения тех или иных видов инвестиций берутся направления их вложения, цели и источники финансирования. В различных литературных источниках (согласно указанных выше критериев) инвестиции разделяют на следующие виды: - прямые инвестиции — это досрочные вложения непосредственно в производство какой-либо продукции, включающие покупку, создание или расширение фондов предприятия, а также все другие операции, связанные либо с установлением (усилением) контроля над компанией, либо с расширением деятельности компании. Они обеспечивают инвесторам фактический контроль над инвестируемым производством; - финансовые (портфельные) инвестиции — долговременные вложения средств в акции, облигации и другие ценные бумаги, выпущенные частными компаниями и государством, а также помещение капитала в банки (целевые денежные вклады, банковские депозиты), объекты тезаврации, т.е. вложения в различного рода финансовые активы. Финансовые инвестиции можно классифицировать как фиктивные и продуктивные. Первые используются для покупки ранее выпущенных акций и облигаций, долей участия. Они характеризуются тем, что в результате их происходит смена владельцев и права на получение дохода (дивиденда, процента). Эти инвестиции не дают дополнительных ресурсов для развития производства, а означают использование сбережений в целях потребления, тогда как институциональные инвесторы и население могут полученные доходы обращать в продуктивные инвестиции, т.е. направлять их на приобретение вновь выпущенных акций и облигаций, на потенциально производительное использование сбережений инвесторов эмитентами; - материальные (реальные) инвестиции — долгосрочные вложения капитала в материальное производство, в материально-вещественные виды деятельности; - нематериальные (интеллектуальные) инвестиции — вложение средств в подготовку работников предприятия на курсах, передачу опыта, лицензий и ноу-хау, совместные научные разработки и т.д.; - инвестиции индуцированные — инвестиции, вызываемые потребностью общества в соответствующих товарах и услугах, на получение, производство которых используются эти инвестиции; - инвестиции в запасы — увеличение размеров складских запасов предприятия, включающих основные и вспомогательные материалы, незавершенную и готовую продукцию, или накопление запасов в случае, когда производство превосходит фактический объем продаж. Если объем производства ниже объема продаж, то имеет место сокращение запасов. Часто такие инвестиции являются непредусмотренными заранее и играют роль буфера между объемом выпуска и неопределенным объемом продаж; - инвестиции автономные — это капитальные вложения не связанные с изменениями уровня дохода. Примерами таких инвестиций могут быть государственные капиталовложения, инвестиции, являющиеся прямым следствием изобретений, и большая часть долгосрочных инвестиций, которые, как предполагается, еще не скоро окупятся; - валовые инвестиции — общий объем инвестиций в экономику за определенный промежуток времени. Он состоит из инвестиций, направленных на замещение выбывшего основного капитала и чистых инвестиций; - чистые инвестиции — добавление к совокупному основному капиталу, т.е. величина инвестиций за вычетом амортизации; - иностранные инвестиции — все виды имущественных и интеллектуальных ценностей, вкладываемые иностранными инвесторами в объекты предпринимательской и др. видов деятельности в целях получения прибыли (дохода); - инвестиции, направляемые на замещение выбытия основного капитала, т. е. средств, необходимых для воспроизводства основных средств производства (основных фондов); - инвестиции в основной капитал — это все конечные продукты, кроме прироста запасов, приобретенных субъектами и не предназначенных для перепродажи. Такие инвестиции представляют собой прирост основного капитала. Капиталообразующие инвестиции включают в себя следующие показатели: капитальные вложения (инвестиции в основные фонды), затраты на капитальный ремонт, инвестиции на приобретение объектов природопользования, инвестиции в нематериальные активы (патенты, лицензии, программные продукты, научно-исследовательские разработки, инвестиции в пополнение запасов материальных оборотных средств). Основное место в системе показателей, характеризующих объемы и структуру капиталообразующих инвестиций, занимают капитальные вложения. В объем капитальных вложений включаются затраты на новое строительство, реконструкцию, расширение и техническое перевооружение действующих промышленных, сельскохозяйственных, транспортных, торговых и других имущеественных комплексов (предприятий), затраты на жилищное и культурно-бытовое строительство. К капитальным вложениям относятся затраты: а) на строительные работы всех видов; б) на приобретение машин и оборудования и их монтаж; в) на прочие капитальные работы и затраты. Затраты основного капитала воспроизводятся посредством амортизационных отчислений, которые возвращают часть инвестиций в денежной форме. Они составляют основную часть инвестиционных ресурсов, направляемых в последующем для воспроизводства основного капитала. Таким образом, на первой фазе к инвестору поступают амортизационные отчисления и чистая прибыль, которые в сумме составляют чистый доход и служат основой для оценки экономической эффективности инвестиций[366]. к инвестору также поступают средства от реализации производственных фондов в случае сокращения или ликвидации производства. Сюда входит выручка от реализации оставшегося оборудования, материальных запасов, незавершенного производства, малоценного имущества, инструмента и т.д. Инвестиционные ресурсы представляют собой специфический товар, за пользование которым инвестор взимает плату. Минимальная плата за инвестиции эквивалентна доходу от хранения инвестиций на депозитном счете в банке[367]. Приведенная выше классификация видов инвестиций не исчерпывающая. На рис. 4.1. приведена классификация видов инвестиций по критериям: направления вложения капитала, форме реализации, величине риска и продолжительности инвестиционного цикла. Такая классификация дает возможность не только увидеть различие видов инвестиций, что очень важно, но и позволяет, в определенной мере, установить взаимосвязь между ними, определить технологическую и социально-экономическую структуру инвестиций. Расходы инвестиционных вложений по направлениям вложения капитала и их удельный вес в общей стоимости инвестиционных вложений определяют технологическую структуру инвестиций. Эти расходы инвестиций идут на покупку земли, на строительно-монтажные работы по возведению производственных объектов, модернизацию и технологическое обновление действующего производства, текущие организационно-технические мероприятия, по охране окружающей среды, на приобретение нематериальных активов и инвестиций собственности, на создание или пополнение потребленных оборотных средств.

Рисунок 4.1. Классификация видов инвестиций Естественно, что в условиях переходной российской экономики технологическая структура инвестиций отличается от структуры экономически развитых стран. Сложившаяся технологическая структура инвестиций в основной капитал представлена в табл. 4.1. Как видно из данных таблицы, в технологической структуре инвестиций наибольший удельный вес расходов приходится на строительно-монтажные работы — до 47 %. Следующая наиболее весомая статья затрат — покупка различного оборудования, инструментов и разнообразного инвентаря (35 %). Технологическая структура инвестиций консервативна и не зависит от хозяйственного механизма. Напротив, можно с уверенностью утверждать, что структура инвестиционных вложений в России будет со временем видоизменяться. Эти изменения, в основном, будут связаны с инновационными процессами, вызванными переходом страны на инновационный путь развития. Следует указать также, что структура инвенстиций в основной капитал по видам основных фондов также изменятся (см. табл. 4.2). Таблица 4.1 Технологическая структура инвестиций в основной капитал[368] (в процентах к итогу)

Таблица 4.2. Структура инвестиций в основной капитал по видам основных фондов[369] (в процентах к итогу)

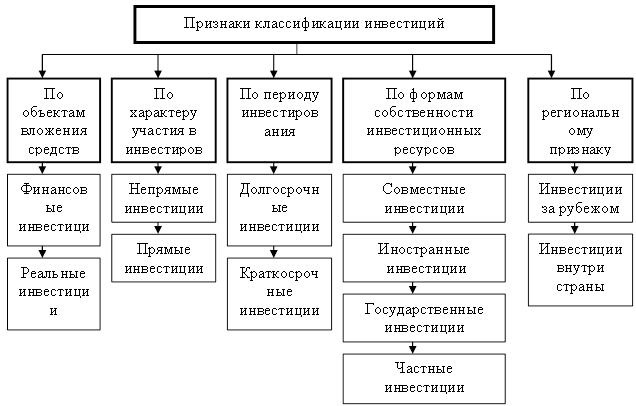

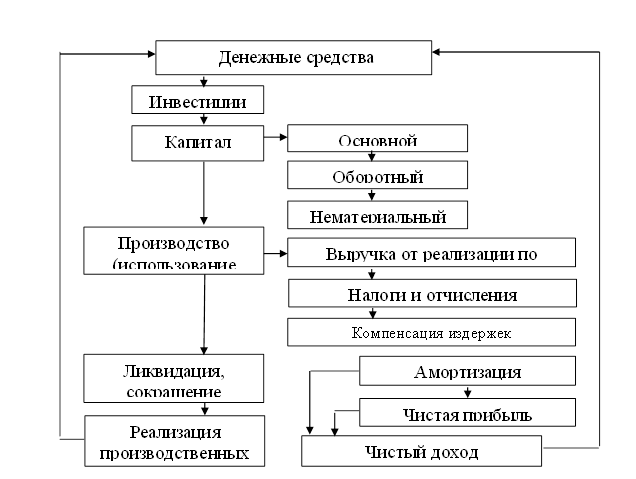

В научной литературе используется классификация инвестиций в соответствии с объектом: - реальные (капиталообразующие) инвестиции — долговременные вложения средств в производство, связанные с приобретением реальных активов; - портфельные (номинальные) инвестиции — вложения средств в ценные бумаги, в долю (пай) другого предприятия, выдача кредита за счет собственных средств. В случае портфельных инвестиций основной задачей инвестора является формирование и управление оптимальным инвестиционным портфелем, как правило, осуществляемое посредством операций покупки и продажи ценных бумаг; - интеллектуальные инвестиции — вложение средств в подготовку, переподготовку и повышение квалификации кадров, в рекламу, в исследования и разработки, социальные мероприятия. Их особенность в том, что объект инвестирования и объект получения эффекта не совпадают ни во времени, ни в пространстве, что затрудняет их планирование и оценку. По связи с процессом воспроизводства (направленности действия) инвестиции подразделяются на три группы: - нетто-инвестиции — начальные инвестиции, осуществляемые при создании или покупке имущественного комплекса (предприятия), а также вкладываемые в расширение производственного потенциала (экстенсивные инвестиции); - реинвестиции — средства, направляемые на восстановление изношенных и выбывших фондов. Реинвестирование — процесс связывания вновь освободившихся инвестиционных ресурсов посредством их направления на приобретение или изготовление новых средств производства, с целью восстановления изношенных основных фондов организации. К реинвестициям относятся: а) инвестиции на замену, в результате которых имеющиеся объекты заменяются новыми; б) инвестиции на рационализацию оборудования, в результате которых не изменяется производственная мощность и качество продукции; в) инвестиции на диверсификацию, связанные с изменением номенклатуры продукции, созданием новых видов продукции и освоением новых рынков сбыта; г) инвестиции на обеспечение выживания организации в перспективе, направляемые на НИОКР, подготовку персонала, рекламу, охрану окружающей среды; - брутто-инвестиции, которые состоят из нетто-инвестиций и реинвестиций. По источникам финансирования инвестиции могут быть: - собственные, включая следующие источники финансирования: амортизационные отчисления, прибыль, остающуюся в распоряжении организации, средства от реализации активов, средства акционеров; - заемные, включая банковские и бюджетные кредиты, облигационные займы; - лизинговые инвестиции в форме финансового, оперативного и возвратного лизинга; - инвестиционные ассигнования из республиканского и местного бюджетов и внебюджетных фондов; - зарубежные инвестиции, включая источники: капитал и кредиты иностранных юридических и физических лиц; - международные инвестиции, состоящие из кредитов Всемирного банка, Европейского банка реконструкции и развития, средств международных фондов и т.п. В зависимости от уровня риска инвестиции делятся на следующие категории: - инвестиции, по которым уровень риска не определяется, например обязательные инвестиции, направляемые на замену выбывающих производственных мощностей; - инвестиции с уровнем риска ниже среднего, например направляемые на снижение издержек производства; - инвестиции со средним уровнем риска, направляемые на расширение производства; - инвестиции с уровнем риска выше среднего, направляемые в производство новой продукции; - инвестиции с наивысшим уровнем риска, вкладываемые в научные исследования и разработки. С точки зрения организации и управления инвестиционным процессом, инвестиции могут быть: - локальные, осуществляемые в соответствии с решениями об отдельных инвестиционных объектах; - глобальные, осуществляемые на основе инвестиционных программ. В зависимости от субъектов инвестиционной деятельности инвестиции делятся: - на инвестиции граждан, коммерческих организаций; - на государственные инвестиции; - на иностранные инвестиции; - на совместные инвестиции. В зависимости от вида (предмета) инвестиции подразделяются: - на материальные (движимое и недвижимое имущество, имущественные права, включая право владения землей и природными ресурсами); - на финансовые (денежные средства, права на участие в делах других фирм, долговые права); - на нематериальные инвестиции (опыт и знания специалистов, патенты, авторские права и т.п.)[370]. Приведем широко известные в коммерческой практике типы инвестиций: - инвестиции в физические активы; - инвестиции в денежные активы; - инвестиции в нематериальные активы[371]. Под физическими активами понимаются производственные здания и сооружения, а также любые виды машин и оборудования со сроком службы более одного года. Под денежными активами понимаются права на получение денежных сумм от других физических и юридических лиц, например депозитов в банке, облигаций, акций и т.п. Под нематериальными активами понимаются ценности, приобретаемые фирмой в результате проведения программ переобучения или повышения квалификации персонала, разработки торговых знаков, приобретения лицензий и т. д.[372] Все разновидности инвестиций в реальные активы можно свести к следующим основным группам: Инвестиции в воспроизводство основных средств производства (основных фондов) направлены на создание и восстановление основных фондов. Инвестиции в повышение эффективности. Их целью является прежде всего создание условий для снижения затрат за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства. Инвестиции в расширение производства. Задачей такого инвестирования является расширение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств. Инвестиции в новые производства. Такие инвестиции обеспечивают создание совершенно новых имущественных компонентов (предприятий), которые будут выпускать ранее не изготавливавшиеся товары либо позволят, например, предпринять попытку выхода организации с ранее уже выпускавшимися товарами на новые для нее рынки. Инвестиции ради удовлетворения требований государственных органов управления. Эта разновидность инвестиций становится необходимой в том случае, когда фирма оказывается перед необходимостью удовлетворять требования властей в части либо экономических стандартов, либо безопасности продукции, либо иных условий деятельности, которые не могут быть обеспечены за счет только совершенствования менеджмента[373]. В экономической литературе инвестиции выделяют в следующие группы: - пассивные инвестиции — обеспечивают в лучшем случае неухудшение показателей прибыльности вложений в операции данной фирмы за счет замены устаревшего оборудования, подготовки нового персонала взамен уволившихся сотрудников и т.д.; - активные инвестиции — обеспечивают повышение конкурентоспособности фирмы и ее прибыльности по сравнению с ранее достигнутым за счет внедрения новой технологии, организации выпуска пользующихся спросом товаров, захвата новых рынков, или поглощения конкурирующих фирм. Инвестиции, в зависимости от объектов вложений средств, различают реальные и финансовые, а по характеру участия в инвестировании выделяют прямые и непрямые инвестиции[374]. При планировании инвестиций важной представляется классификация инвестиций по следующим признакам (рис. 4.2). Работа компании по формированию и реализации инвестиционных ресурсов называется инвестиционной деятельностью. Величина инвестиций определяется стоимостной оценкой ресурсов и ценностей, направляемых в предпринимательскую деятельность. Инвестиции могут быть реализованы в основные производственные фонды (долгосрочные активы), ноу-хау (нематериальные активы), материалы и оснастку (текущие активы). Активы, используемые для производства товаров и услуг, составляют капитал — главное имущество компании — его номинальная величина совпадает с величиной инвестиций, трансформируемых в активы (рис. 4.3).

Рисунок 4.2. Классификация инвестиций

Рисунок 4.3. Структура инвестиционного цикла организаций Инвестиционная деятельность служит для воспроизводства капитала. Капитал используется в хозяйственной деятельности организаций для получения прибыли. На основе прибыли вновь формируются инвестиционные ресурсы. На этапе разработки инвестиционной стратегии тщательно анализируются альтернативы по реализации идей стратегического плана, поскольку проводить такую работу на этапе инвестиционного планирования слишком дорого. План инноваций должен содержать информацию, необходимую для планирования инвестиций. Он необходим для разграничения и установления взаимосвязей между общим управлением предприятием, управлением изменениями (проектами) и техническим управлением технологическими процессами[375]. Планирование нововведений и инвестиций в настоящей книге рассматривается как процедура стратегического планирования, а инвестиции подразумевают долгосрочные вложения ресурсов. Планирование стратегии инвестиций и инноваций является функциональным процессом, органически связанным с единым процессом стратегического планирования. Необходимость инвестиций при реализации стратегии организации может быть обусловлена различными действиями: воспроизводство основных фондов организации, увеличение объемов и масштабов производственно-хозяйственной деятельности, освоение новых видов производства, обеспечение безопасности функционирования газотранспортных систем. Планирование инвестиций обусловлено следующими факторами: - различными видами инвестиций и стоимостью инвестиционных проектов; - множественностью альтернативных вариантов инвестиционных проектов; - ограниченностью ресурсов; - огромным риском, связанным с принятием инвестиционных решений; - необходимостью скорейшего получения отдачи от инвестиций и т.п. Исследования В.Б. Перевязкина[376] показывают, что при планировании инвестиций в организациях необходимо принимать решения по следующим этапам (рис. 4.4):

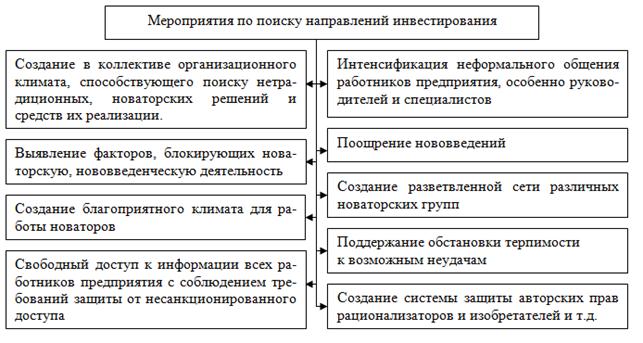

Рисунок 4.4. Процесс планирования капиталообразующих инвестиций - разработка стратегии организации, ориентированная на повышение эффективности ее деятельности в долгосрочной перспективе; - оценка выбранной инвестиционной стратегии, вскрытие в ней узких мест; - разработка системы мероприятий, направленных на их устранение; - составление бизнес-плана инвестиционной деятельности; - принятие решений об источниках финансирования затрат воспроизводство основных средств производства (основных фондов). Принятие решения об инвестициях в проекты модернизации и технологического обновления является одной из наиболее важных и сложных задач. При этом учитываются финансовые интересы, как собственника организации, так и инвестора. Задачей планирования инвестиций является обеспечение их баланса. А это возможно только на основе долгосрочной стратегии развития организации[377]. Формирование инвестиционного портфеля при инвестировании воспроизводства основных средств производства (основных фондов) является новым качественным изменением в компаниях, и может относиться, как показано в разделе 1 не только к технике и технологии, но и к формам организации производства и управления. При этом поиск идей является наиболее ответственным этапом планирования нововведений. Источником идей могут быть работники организаций, конкуренты и потребители. На этом этапе можно добиться больших успехов, привлекая как можно более широкий круг людей, разрешив выдвигать сырые, недоработанные идеи и предоставляя средства на дальнейшие исследования и разработку тех проектов, которые выглядят наиболее перспективными. (см. рис. 4.5).

Рисунок 4.5. Основные мероприятия по поиску эффективных направлений инвестирования проектов модернизации и технологического обновления На стадии отбора проектов, связанных модернизацией и технологическим обновлением действующих имущественных компонентов (предприятий), идеи превращаются в четко оформленные проекты нововведений. На начальном этапе прорабатываются некоторые ключевые детали проекта, которые позволяют сделать вывод о том, стоит ли данная идея дальнейших исследований, а затем выделяются средства на окончательное формулирование проекта, который подвергается детальному анализу и отбору. Первичный отбор проектов производится по качественным параметрам. Исключаются нерентабельные проекты, противоречащие стратегическим целям, физически неосуществимые. На этой стадии проекты классифицируются по различным типам (см. рис. 4.6) и каждый проект оформляется в виде предложения, являющегося основанием для разработки бизнес-плана.

Рисунок 4.6.Основные типы инвестиционных проектов, связанных с созданием новых, модернизацией и техническим обновлением действующих имущественных комплексов (предприятий) [349] Перевязкин В.Б. Инвестирование технического перевооружения и технологического переоснащения объектов газостранспортной системы. — Дисс. на соискание ученой степени к.э.н. — СПб., 2007. [350] Обозов, С.А. Инвестиции в промышленности: нижегородский вариант сотрудничества администрации города и предприятий. — Н-Новгород, 1998. — С. 138. [351] Методические указания по проведению анализа финансового состояния организаций. Приказ Федеральной службы России по финансововму оздоровлению и банкротству от 23.01.2001г. № 16 «Об учреждении «Методических указаний по проведению анализа финансового состояния организаций». — С.3. [352] Блинов, А. Методы привлечения инвестиционных ресурсов на муниципальном уровне // Инвестиции в России. — 2002. — № 10. С. 30-34. [353] Invest (лат.) — вкладывать. [354] Губанов, С. Глубинные проблемы инвестиционных процессов // Экономист. — 2001. — № 8. — С. 60. [355] Орешкин, В. Иностранные инвестиции в России как фактор экономического развития: реалии, проблемы, перспективы // Инвестиции в России. — 2002. — № 10. — С. 11-16. [356] Меркулов, Я.С. Экономическая оценка эффективности инвестиций и финансирования инвестиционных проектов. — М., 1997. — С. 159. [357] Крутик, А.Б. Инвестиции и экономический рост предпринимательства: учебник / А.Б. Крутик, Е.Г. Никольская. — СПб.: Лань, 2000. — 544 с. [358] Гуськова, Н.Д. Инвестиционная деятельность: федеральный и региональный аспекты / Н.Д. Гуськова. — Саранск: Изд. Мордов.Ун-та, 2000. — 132 с. [359] Клавденко, В. Инвестиции и экономический рост // Инвестиции в России. — 2002. — № 7. — С. 40-46. [360] Игошин, И. Роль банков в инвестиционном процессе // Инвестиции в России. — 2002. — № 2. — С. 10-17. [361] Дегтяренко, В.Н. Оценка эффективности инвестиционных проектов / В.Н. Дегтяренко. — М.: Экспертное бюро. — М, 1997. — 144 с. [362] Дегтяренко, В.Н. Оценка эффективности инвестиционных проектов. — М.: Экспертное бюро, 1997. — 144 с. [363] Там же. [364]Более подробно см.: Асаул, А.Н. Корпоративные ценные бумаги как инструмент инвестиционной привлекательности компаний / А.Н. Асаул, М.П. Войнаренко, Н.А. Пономарева, Р.А. Фалтинский / под ред. д.э.н., проф. А.Н. Асаула. — СПб.: АНО ИПЭВ., 2008. — С. 288; Асаул, А.Н. Основы бизнеса на рынке ценных бумаг: учебник / А.Н. Асаул, Н.А. Асаул, Р.А. Фалтинский / под ред. д.э.н., проф. А.Н. Асаула. — СПб.: АНО ИПЭВ, 2008. — С. 207. [365] Ковалев, В.В. Методы оценки инвестиционных проектов // Финансы и статистика. М., 1998. — 141с. [366] Бузык Н.А. Почему необходимо развивать амортизационную политику / Теоретические и практические проблемы инвестиционной политики региона // Сборник докладов и научных работ научно-практической конференции. — Н. Новгород, 2005. — С. 96-98 [367] Ван Хорн ДЖ.К. Основы управления финансами // Финансы и статистика. — М., 1996. [368] Режим доступа: www.qks.ru [369] Режим доступа: www.qks.ru [370] Гетман Л., Дж., Джон М.Д. Основы инвестирования. Пер, с англ. — М.: Дело, 1997. — 1008 с.; Горбунов А.Р. Управление финансовыми потоками и реинжениринг предприятий, банков и инвестиционных компаний. — М.: «ТОРА – ИнфоЦентр», 1998. — 198 с.; Зелтынь А.С. Государственное стимулирование инвестиционного процесса: опыт США и стран Юго-Восточной Азии // ЭКО. — 1997. — № 5. — С. 186-197. [371] Ленсколд ДЖ. Рентабельность инвестиций в маркетинг. Методы повышения прибыльности маркетинговых кампаний / пер. с англ. Под ред. В.Б. Колчанова и М.А. Карлика. — СПб.: Питер, 2005. — 272 с. [372] Мартынов А.С., Артюхов В.В. и др. Россия: стратегии инвестирования в кризисный период. — М., 1999. — 129 с. [373] Овчинников П.А. Формирование внутренних инвестиционных ресурсов предприятий для реализации процедуры реконструкции / Теоретические и практические проблемы инвестиционной политики региона. Сборник докладов и научных работ научно-практической конференции. — Н. Новгород, 2005. — С. 37-41; Ромашова Е.A. Инвестиции в создании холдинговой структуры / Теоретические и практические проблемы инвестиционной политики региона. Сборник докладов и научных работ научно-практической конференции. – Н. Новгород, 2005. — С. 76-78 [374] Тупикова О.А., Методические основы формирования региональных инвестиционных программ условиях перехода к рынку (На примере капитального строительства). — Дис. канд. эконом. наук. — М., 1994. — 150 с. [375] Берзон Н. Формирование инвестиционного климата в экономике // Вопросы экономики. — 2003. — № 7. [376] Перевязкин В.Б. Инвестирование технического перевооружения и технологического переоснащения объектов газотранспортной системы. — Дисс. на соискание ученой степени к.э.н. — СПб., 2007. [377] Асаул, А.Н. Предпринимательские сети в строительстве / А.Н. Асаул, Е.Г. Скуматов, Г.Е. Локтева / Под ред. д.э.н., проф. А.Н. Асаула. — СПб.: «Гуманистика», 2005. — 256 с.; Асаул, А.Н. Оценка стоимости машин и оборудования: Учеб./ А.Н. Асаул, В.Н. Старинский. — СПб.: «Гуманистика», 2005. — 208 с.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||